北米新興OTA Hopperの日本進出の可能性と影響

■Hopperが日本に進出した場合

スタートアップ企業で営業人員が限られるHopperが本格的に日本進出を目指す際にネックとなるのが、ホテルなどのサプライヤーの確保。この課題の解消のため、それぞれが国内旅行のオンライン市場の約20%を占める楽天トラベルやじゃらんと言った大手国内OTA等からの調達を行う可能性は高く、国内OTAから見ても新たな販路獲得でHopperと win-winの関係を築ける観点から、短期的にはパートナー関係となり得るだろう。

一方で、中長期的にみれば、Hopper側のユーザー数拡大、BtoBへの機能外販の拡大により、サプライヤーへの交渉力が高まれば国内OTA等とのパートナー関係を解消し、自ら直接契約の締結に動き、アクティブユーザーの効率的な確保を目的とした他社OTAのM&Aに動くことも考えられる。

また、価格凍結サービスをはじめ、予約の最適価格や予約タイミングの通知、パーソナライズ化した旅行提案によりHopperの利用率が増加した場合、宿泊事業者の直販率は低下。旅行者の嗜好や実績などの顧客データはHopperに蓄積され、宿泊事業者は旅行者との直接的なタッチポイントを失い、集客におけるHopperをはじめとしたOTAへの依存度が一層高まる可能性がある。

■OTA依存のリスク

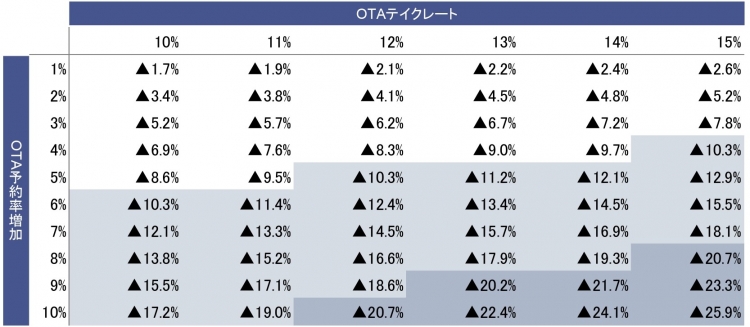

OTAへの依存度が高まる際に懸念されるのが収益性の低下。財務省「法人企業統計調査」によれば、コロナ禍前の2015年度から2018年度における宿泊事業者の平均営業利益率は5.8%。仮に宿泊事業者のコスト構造が変わらず、直接予約の一部がOTA経由の予約に流れた前提としてOTA予約率が現状から5%増加し、宿泊事業者等サプライヤーが客室販売において旅行代理店へ支払う手数料率を、2022年度のExpedia GroupやBooking Holdingの実績から算出した13%と仮定した場合、営業利益に与えるインパクトは-11.2%。産業として労働生産性が低いゆえに、OTAへの送客依存度の高まりによる収益性低下のインパクトは相応に大きいといえるだろう。

上記のリスクは宿泊事業者の規模によっても様々で、例えば、地方の旅館等で独自のサービスが確立されており、数十室といった限られた客室を運営する事業者であれば、集客におけるOTA依存率は相対的に低いと推察されるため、HopperをはじめOTAの脅威は限定的であるといえる。

一方で、サービスを含めマニュアル化したオペレーションをもって全国へチェーン展開を図り、OTAに集客を依存して客室稼働率を高めるビジネスモデルで展開してきた事業者は、HopperのAIを駆使した旅行予約サービスを享受する旅行者の増加による直接予約率の低下がリスクとなり、収益性の観点からみて持続的な競争優位の維持に影響が出る可能性が高まるだろう。