取材ノート:2008年の旅行業経営実績−燃油高騰、景気後退が大打撃に

日本旅行業協会(JATA)が取りまとめた2008年度の「旅行業経営分析」によると、同年の取扱額が大きく減少している。2008年は燃油サーチャージの高騰と円安傾向に加えて、景気後退が海外旅行の足を引っ張り、稼ぎ頭だった中国方面が食の安全問題や四川大地震で大打撃を被った。海外旅行はダブルパンチ、トリプルパンチに苦しんだ年で、9.11事件やSARSのあった年よりもダメージが長引いた結果が、数字に反映されたと考えられる。景気後退により国内旅行の市場動向も芳しくなく、全体としても過去にない落ち込みとなったようだ。この「旅行業経営分析」から、2008年の旅行業界の経営状況を振り返ってみる。

▽関連記事

◆第1種の取扱高営業利益率が微増、黒字企業は57社減−規模で明暗(2010/02/17)

全体動向

全体の取扱額はSARSの2003年以上の落ち込み

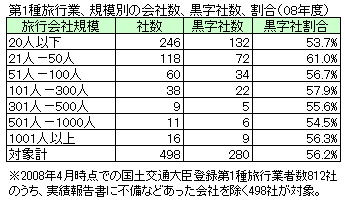

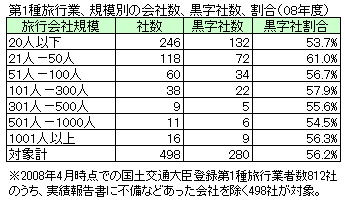

今回、分析対象となった第1種旅行業者498社の取扱額の合計は4兆9831億4463万円で、前回の5兆9210億9298万円(分析対象528社)と比較して約16%の減少、金額にして約1兆円の落ち込みである。もちろん分析対象社数も対象会社も異なるので、単純比較はできないが、これほどの落ち込みは最近の例にない。2000年以降で最も減少幅が大きかったのはSARSに揺れた2003年度だが、それでも前年度と比較して約7200億円減である。2008年度の落ち込みの大きさは異常ともいえるものだ。

今回、分析対象となった第1種旅行業者498社の取扱額の合計は4兆9831億4463万円で、前回の5兆9210億9298万円(分析対象528社)と比較して約16%の減少、金額にして約1兆円の落ち込みである。もちろん分析対象社数も対象会社も異なるので、単純比較はできないが、これほどの落ち込みは最近の例にない。2000年以降で最も減少幅が大きかったのはSARSに揺れた2003年度だが、それでも前年度と比較して約7200億円減である。2008年度の落ち込みの大きさは異常ともいえるものだ。

特に海外旅行は2兆8567億円から2兆2161億円へ約6400億円も減少。国内旅行は海外のほぼ半分の約3000億円の減少となっている。これに対して外国人旅行の取り扱いは増加傾向にあり、全体の取り扱いに占める割合は2007年度が0.71%と1%にも満たなかったが、2008年度は1.24%まで上昇した。

規模別動向

小規模企業で大きい業績格差

取扱高営業利益率を会社の規模別にみると、もっとも高いのがDグループの1.81で抜き出ている。2位の3倍以上だ。しかし、Dグループは過去においてはほぼ中位から下位に位置している。またトップグループと2位グループの差も、これまでは2倍以内に収まっていることを考えれば、2008年度がこれだけダントツというのは特別な事情を想定するしかない。おそらくDグループには、2008年度に比較的ダメージが少なかった国内旅行を中心に取り扱う旅行会社が集中したものと考えられる。

同一グループ内の全体の平均と健全企業(経常利益が黒字決算の企業)の平均との比較でみると、Eグループが全体0.51で健全企業0.73と最も差がない。これに対してBグループは全体0.42に対し、健全企業2.00で約5倍の開きがある。ちなみにAグループも約4倍の開きがあり、規模の小さい企業については、ばらつきが大きい。業績の良い企業と悪い企業が明暗をはっきり分けている格好だ。

効率改善に苦戦する大企業

従業員1人あたりの営業利益率は全体で39万3000円と前年度より2000円低下した。これを時系列で見てみると、2001年度にいったん急降下した従業員1人あたりの営業利益率は、2002年度以降、徐々に回復している。2007年度と2008年度は回復傾向が足踏みしたもののほぼ2000年度レベルに復活。規模別にみても2000年度レベルをクリアしているグループが多いが、FグループとGグループは2000年度のレベルに戻りきっていない。特にGグループは2000年度が46万1000円だったのに対し、2008年度も18万6000円と4割程度までしか回復していない。やはり規模の大きな企業ほど構造改革に時間を要することと、規模の強みが発揮しづらくなってきた市場環境の変化が反映されているものと思われる。

従業員1人あたりの取扱高と粗利益高は、いずれも前年より大幅減。取扱高が約1000万円、粗利益高も約185万円も減少している。なかでも前年と比べて減少率の大きかったのがDグループ。取扱高は1億5500万円から8800万円へ、粗利益高は1320万円から847万円へといずれも大幅に減少した。取扱高営業利益率でダントツのDグループだが、1人あたりの効率は極めて悪く、数字を見る限りDグループには人海戦術型の企業が多いといえる。

下降する人件費

取扱高人件費率は全体で2003年度から6年連続の下降で、2000年度以降で最も低い水準となった。なかでも最も人件費リストラが進んでいるのはFグループで、2000年度には6.67%あった取扱高人件費率が2008年度には3.76%と約3ポイント下がっている。逆に唯一、2008年度が2000年度を上回っているのがAグループで、2000年度6.04%に対し、08年度は6.29%。ただし、同じAグループの全体平均と健全企業の平均を比べると、健全企業の取扱高人件費率は5.16%で、全体平均より1.13%ポイント低い。全体平均と健全企業の差がこれだけ大きいのはAグループだけだ。つまり数字上だけの条件でいえば、Aグループはもう少し取扱高人件費率を下げないと、全体としての健全化がはかれないということになる。

従業員一人あたりの人件費も前年度より約70万円も減少。毎年連続的に下がっているわけではないが、上下を繰り返しながら長期的には減少傾向が続いており、2000年度から比べると144万円も減っている。とくに目立つのがFグループで、2000年度にはグループ別でトップの667万2000円だったのが、2008年度は逆に最下位の350万5000円と半減に近い減り方だ。

しかしこれだけ人件費が減少しているにもかかわらず、営業費構成人件費率は前年度より1.64ポイント上昇の47.51%。2000年度以降では2002年度の48.22%に次ぐ高さだ。人件費以外のリストラに比べて、人件費自体のリストラの難しさを表しているといえよう。ただ規模別にみると、DグループとGグループ以外は前年より下げており、Dグループが約13ポイントも上がっているために全体の営業費構成人件費率も増加した格好だ。ここでもDグループが人海戦術型のビジネスを展開していることがうかがえる。

業態別動向

売上増はインターネット販売系

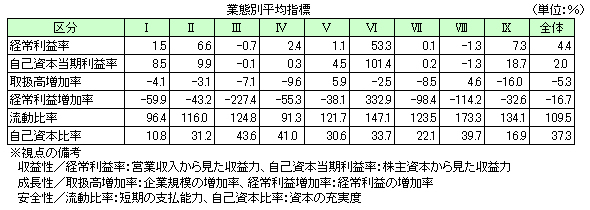

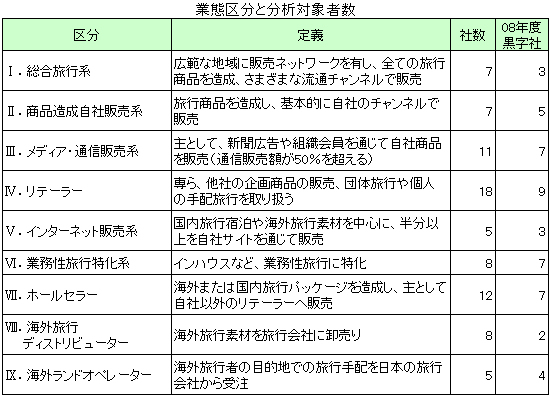

旅行会社を9つの業態別に分けた分析では、取扱高が前年度より伸びているのはインターネット販売系と海外旅行ディストリビューターの2業態のみ。とくにインターネット販売系は取扱高増加率が5.9%となっている。しかし2007年度の15.3%増と比較すると増加率にはブレーキがかかっている。もうひとつの海外旅行ディストリビューターは2007年度の1.6%増に対して2008年度は4.6%と伸び率を増している。逆に減少率が大きいのは海外ランドオペレーターのマイナス16.0%、リテーラーのマイナス9.6%、ホールセーラーのマイナス8.5%で、この3業態はいずれも前年度より減少幅がいちだんと増大している。

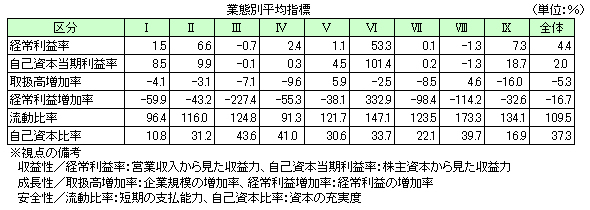

経常利益率は、現在の業態区分となった2005年度以降、常に2ケタ台をキープしている業務性旅行特化が抜群の安定感を誇る。次が海外ランドオペレーターで6%を下回ったことがなく、2008年度も7.3%となっている。ちなみに業務性旅行特化は、経常利益率、自己資本当期利益率、自己資本比率、流動比率、経常利益増加率、取扱高増加率の各項目で、全体平均より下回る項目はなく、収益性、安全性、成長性のいずれも良好といえる。とはいえ、ゼロコミッションの影響が本格的に反映される2009年度以降の経営指標がどうなるか、目が離せない。

経常利益は全体的に低下傾向

経常利益率の話題に戻ると、メディア・通信販売系は2008年度がマイナス0.7%で2年連続の平均赤字だ。また取扱高を伸ばしているインターネット販売系だが、経常利益率は2005年度の4.1%がピークで、以降、2006年度1.5%、2007年度0.3%、2008年度1.1%と必ずしも取扱高の伸びが経常利益に反映されていない。

経常利益増加率は業務性旅行特化を除く各業態とも大幅な減少で、メディア・通信販売系(マイナス227.4%)や海外旅行ディストリビューター(マイナス114.2%)は3ケタの減少幅だ。海外旅行ディストリビューターは取扱高が伸びたにもかかわらず、経常利益率は大幅減で、売り上げが利益につながっていない深刻な事態といえる。

自己資本比率の業界平均は、2005年度以降27.9%、28.9%、29%、37.3%と上昇している。平均より高いのはメディア・通信販売系(43.6%)、リテーラー(41.0%)、海外旅行ディストリビューター(39.7%)の3業態。このうち、メディア・通信販売系は2007年度までは10%台で業界平均を下回っていたが、2008年度に自己資本比率が急上昇した。インターネット販売系も自己資本比率を大幅に引き上げており、2005年度には11.6%だったが、2008年度には30.6%まで上がっている。

▽関連記事

◆第1種の取扱高営業利益率が微増、黒字企業は57社減−規模で明暗(2010/02/17)

全体動向

全体の取扱額はSARSの2003年以上の落ち込み

今回、分析対象となった第1種旅行業者498社の取扱額の合計は4兆9831億4463万円で、前回の5兆9210億9298万円(分析対象528社)と比較して約16%の減少、金額にして約1兆円の落ち込みである。もちろん分析対象社数も対象会社も異なるので、単純比較はできないが、これほどの落ち込みは最近の例にない。2000年以降で最も減少幅が大きかったのはSARSに揺れた2003年度だが、それでも前年度と比較して約7200億円減である。2008年度の落ち込みの大きさは異常ともいえるものだ。

今回、分析対象となった第1種旅行業者498社の取扱額の合計は4兆9831億4463万円で、前回の5兆9210億9298万円(分析対象528社)と比較して約16%の減少、金額にして約1兆円の落ち込みである。もちろん分析対象社数も対象会社も異なるので、単純比較はできないが、これほどの落ち込みは最近の例にない。2000年以降で最も減少幅が大きかったのはSARSに揺れた2003年度だが、それでも前年度と比較して約7200億円減である。2008年度の落ち込みの大きさは異常ともいえるものだ。特に海外旅行は2兆8567億円から2兆2161億円へ約6400億円も減少。国内旅行は海外のほぼ半分の約3000億円の減少となっている。これに対して外国人旅行の取り扱いは増加傾向にあり、全体の取り扱いに占める割合は2007年度が0.71%と1%にも満たなかったが、2008年度は1.24%まで上昇した。

分析対象社数:2008年4月1日現在での国土交通大臣登録第1種旅行業者数は812社。うち

実績報告書作成に際し、記入不備等を除く498社からの報告による分析。資料作成にあ

たっては、国土交通省観光庁観光産業課が毎年実施している旅行業取扱実績等報告書の

データを使用している。規模別動向

小規模企業で大きい業績格差

旅行会社規模別区分(従業員数別)

A=20人以下、B=21人〜50人、C=51人〜100人、D=101人〜300人、

E=301人〜500人、F=501人〜1000人、G=1001人以上取扱高営業利益率を会社の規模別にみると、もっとも高いのがDグループの1.81で抜き出ている。2位の3倍以上だ。しかし、Dグループは過去においてはほぼ中位から下位に位置している。またトップグループと2位グループの差も、これまでは2倍以内に収まっていることを考えれば、2008年度がこれだけダントツというのは特別な事情を想定するしかない。おそらくDグループには、2008年度に比較的ダメージが少なかった国内旅行を中心に取り扱う旅行会社が集中したものと考えられる。

同一グループ内の全体の平均と健全企業(経常利益が黒字決算の企業)の平均との比較でみると、Eグループが全体0.51で健全企業0.73と最も差がない。これに対してBグループは全体0.42に対し、健全企業2.00で約5倍の開きがある。ちなみにAグループも約4倍の開きがあり、規模の小さい企業については、ばらつきが大きい。業績の良い企業と悪い企業が明暗をはっきり分けている格好だ。

効率改善に苦戦する大企業

従業員1人あたりの営業利益率は全体で39万3000円と前年度より2000円低下した。これを時系列で見てみると、2001年度にいったん急降下した従業員1人あたりの営業利益率は、2002年度以降、徐々に回復している。2007年度と2008年度は回復傾向が足踏みしたもののほぼ2000年度レベルに復活。規模別にみても2000年度レベルをクリアしているグループが多いが、FグループとGグループは2000年度のレベルに戻りきっていない。特にGグループは2000年度が46万1000円だったのに対し、2008年度も18万6000円と4割程度までしか回復していない。やはり規模の大きな企業ほど構造改革に時間を要することと、規模の強みが発揮しづらくなってきた市場環境の変化が反映されているものと思われる。

従業員1人あたりの取扱高と粗利益高は、いずれも前年より大幅減。取扱高が約1000万円、粗利益高も約185万円も減少している。なかでも前年と比べて減少率の大きかったのがDグループ。取扱高は1億5500万円から8800万円へ、粗利益高は1320万円から847万円へといずれも大幅に減少した。取扱高営業利益率でダントツのDグループだが、1人あたりの効率は極めて悪く、数字を見る限りDグループには人海戦術型の企業が多いといえる。

下降する人件費

取扱高人件費率は全体で2003年度から6年連続の下降で、2000年度以降で最も低い水準となった。なかでも最も人件費リストラが進んでいるのはFグループで、2000年度には6.67%あった取扱高人件費率が2008年度には3.76%と約3ポイント下がっている。逆に唯一、2008年度が2000年度を上回っているのがAグループで、2000年度6.04%に対し、08年度は6.29%。ただし、同じAグループの全体平均と健全企業の平均を比べると、健全企業の取扱高人件費率は5.16%で、全体平均より1.13%ポイント低い。全体平均と健全企業の差がこれだけ大きいのはAグループだけだ。つまり数字上だけの条件でいえば、Aグループはもう少し取扱高人件費率を下げないと、全体としての健全化がはかれないということになる。

従業員一人あたりの人件費も前年度より約70万円も減少。毎年連続的に下がっているわけではないが、上下を繰り返しながら長期的には減少傾向が続いており、2000年度から比べると144万円も減っている。とくに目立つのがFグループで、2000年度にはグループ別でトップの667万2000円だったのが、2008年度は逆に最下位の350万5000円と半減に近い減り方だ。

しかしこれだけ人件費が減少しているにもかかわらず、営業費構成人件費率は前年度より1.64ポイント上昇の47.51%。2000年度以降では2002年度の48.22%に次ぐ高さだ。人件費以外のリストラに比べて、人件費自体のリストラの難しさを表しているといえよう。ただ規模別にみると、DグループとGグループ以外は前年より下げており、Dグループが約13ポイントも上がっているために全体の営業費構成人件費率も増加した格好だ。ここでもDグループが人海戦術型のビジネスを展開していることがうかがえる。

業態別動向

売上増はインターネット販売系

旅行会社業態区分

旅行業取扱実績等報告書作成の対象となった498社から、旅行業を本業とし、かつ業態

の分類が比較的行いやすい81社を選んで、業態別経営分析の対象としている。

旅行会社を9つの業態別に分けた分析では、取扱高が前年度より伸びているのはインターネット販売系と海外旅行ディストリビューターの2業態のみ。とくにインターネット販売系は取扱高増加率が5.9%となっている。しかし2007年度の15.3%増と比較すると増加率にはブレーキがかかっている。もうひとつの海外旅行ディストリビューターは2007年度の1.6%増に対して2008年度は4.6%と伸び率を増している。逆に減少率が大きいのは海外ランドオペレーターのマイナス16.0%、リテーラーのマイナス9.6%、ホールセーラーのマイナス8.5%で、この3業態はいずれも前年度より減少幅がいちだんと増大している。

経常利益率は、現在の業態区分となった2005年度以降、常に2ケタ台をキープしている業務性旅行特化が抜群の安定感を誇る。次が海外ランドオペレーターで6%を下回ったことがなく、2008年度も7.3%となっている。ちなみに業務性旅行特化は、経常利益率、自己資本当期利益率、自己資本比率、流動比率、経常利益増加率、取扱高増加率の各項目で、全体平均より下回る項目はなく、収益性、安全性、成長性のいずれも良好といえる。とはいえ、ゼロコミッションの影響が本格的に反映される2009年度以降の経営指標がどうなるか、目が離せない。

経常利益は全体的に低下傾向

経常利益率の話題に戻ると、メディア・通信販売系は2008年度がマイナス0.7%で2年連続の平均赤字だ。また取扱高を伸ばしているインターネット販売系だが、経常利益率は2005年度の4.1%がピークで、以降、2006年度1.5%、2007年度0.3%、2008年度1.1%と必ずしも取扱高の伸びが経常利益に反映されていない。

経常利益増加率は業務性旅行特化を除く各業態とも大幅な減少で、メディア・通信販売系(マイナス227.4%)や海外旅行ディストリビューター(マイナス114.2%)は3ケタの減少幅だ。海外旅行ディストリビューターは取扱高が伸びたにもかかわらず、経常利益率は大幅減で、売り上げが利益につながっていない深刻な事態といえる。

自己資本比率の業界平均は、2005年度以降27.9%、28.9%、29%、37.3%と上昇している。平均より高いのはメディア・通信販売系(43.6%)、リテーラー(41.0%)、海外旅行ディストリビューター(39.7%)の3業態。このうち、メディア・通信販売系は2007年度までは10%台で業界平均を下回っていたが、2008年度に自己資本比率が急上昇した。インターネット販売系も自己資本比率を大幅に引き上げており、2005年度には11.6%だったが、2008年度には30.6%まで上がっている。

文:高岸洋行