即日で資金調達ができるファクタリングは海外では珍しくない選択肢ですが、「本当に安全?」「怪しい?」「安心できる?」と気になる方もいるのではないでしょうか。

結論から言うとペイトナーファクタリングは怪しくありません。

SMBCベンチャーキャピタルや三井住友信託銀行などの大手が株主の会社です。

今回は、オンライン完結でファクタリングを簡単に申し込めるフリーランス向け報酬即日払いサービス(ファクタリング)を提供している、ペイトナーファクタリングの口コミと、そこから見えてくる特徴やメリットをご紹介します。

ペイトナーファクタリング公式サイトを確認する

ペイトナーファクタリングの良い口コミ

目次

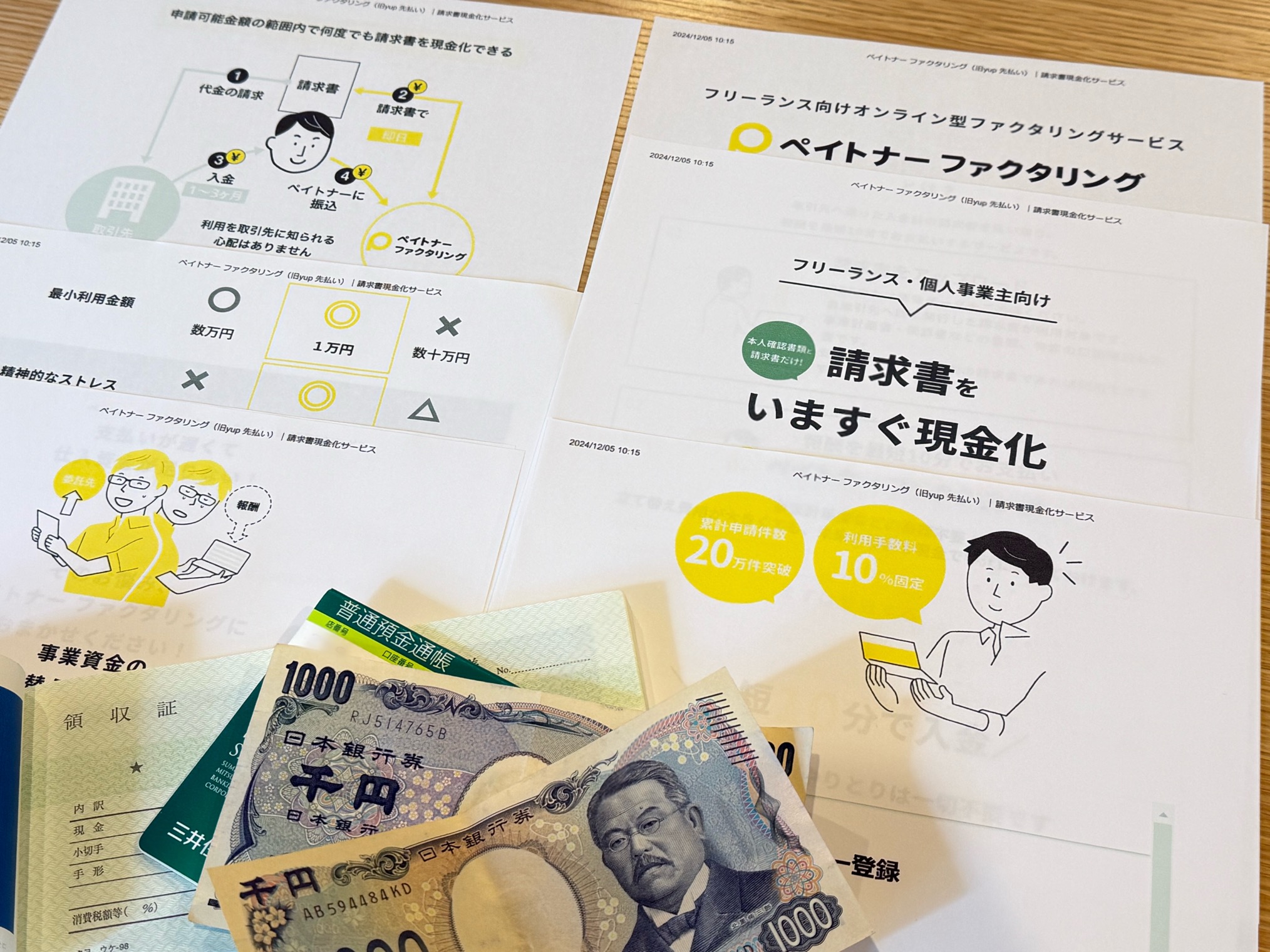

ペイトナーファクタリングでは、個人事業主・フリーランス向けの報酬即日払いサービスというコンセプトでファクタリングを提供しています。

しかし法人でも利用可能となっており、様々なニーズに応えています。

そんなペイトナーファクタリングの良い口コミは、以下のような内容が確認できました。

それぞれの項目をタップ(クリック)していただくと、詳細位置までスクロールします。

なお、『ファクタリング』とは融資ではありません。

そのため、審査内容は融資とは異なります。

出典:消費者庁「ファクタリングについて」

「ファクタリング」とは、債権を期日前に一定の手数料を徴収して買い取るサービスをいい、法的には債権の売買(債権譲渡)契約となります。

ファクタリングでは信用情報の照会は行いません。決算状況が赤字でも、税金や家賃の滞納があっても、申し込み可能です(※ファクタリング業者として独自基準の審査は行います)

個人事業主・フリーランスの資金調達手段として、安心して検討できるのがペイトナーファクタリングです。

ファクタリング個人事業主用おすすめ18選。

審査結果と同時に入金完了通知があってすぐに資金調達できる

ペイトナーファクタリングの口コミ

審査に通ったという連絡と一緒に入金が完了したという連絡もきました。審査完了後少し経ってから入金されるものだというイメージがあったので、驚きました。無事に資金調達でき、素早い対応で助かりました。

ペイトナーファクタリングは、審査結果と入金完了のメール(もしくはSMS)が同時に届くシステムです。

つまり!審査結果がわかったときには入金までしてもらえているので、いつ入金されるのかそわそわしながら待つ必要はありません。

しかもペイトナーファクタリングの審査終了と入金完了までの所要時間は最短10分で、ファクタリング業界でもトップ水準の速さです。

ペイトナーは約12億円の資金調達している

ペイトナーファクタリングの口コミ

高額資金調達を達成し主要取引企業も大きな金融機関が多いここのファクタリングなら利用しても大丈夫だと思いました。

ペイトナーファクタリングは、2024年に約12億円の資金調達を達成し、プレスリリース・ニュースリリース配信サービスのPR TIMESで、以下のように発表しました。

出典:PR TIMES「ペイトナー、約12億円の資金調達〜フリーランス向けファクタリングサービス国内シェアNo.1へ〜」

ペイトナー株式会社(本社:東京都港区、代表取締役:阪井優、以下ペイトナー)は約12億円の資金調達を実施しました。今回調達した資金は、採用・組織体制の強化、研究開発、株式上場の準備に投資してまいります。

約12億円の資金使途と調達方法は、以下の通りです。

| 調達金額 | 約12億円 |

|---|---|

| 資金用途 | 採用・組織体制の強化、プロダクトの機能拡充、株式上場の準備 |

| 調達方法 | 第三者割当増資 |

約12億円もの大金の調達を実現できたことから、ペイトナーファクタリングがいかに期待されているサービスなのかは明確ではないでしょうか。

手数料が一律で安心

ペイトナーファクタリングの口コミ

手数料が一律だから申し込み前にいくら引かれるか計算できました。他社と比較することができ、賢い選択ができた気がします。

ペイトナーファクタリングの手数料は一律で10%です。

ペイトナーファクタリングは、1万円から利用できます。

利用金額が1万円でも25万円でも100万円でも、ペイトナーファクタリングの手数料は一律10%です。

フリーランス向けのファクタリングだけあって、少額の資金調達がしやすくなっています。

オンライン完結で対面不要で契約できる

ペイトナーファクタリングの申し込みはオンラインで完結します。書類提出から契約まで、オンラインのみです。

対面での契約は不要なのはもちろん、電話やメールでの細かいやり取りも必要ありません。

申し込みにあたって必要な書類が少なく、申し込み者にかかる負担も少ないので、快適に利用できます。

AI審査が画期的

ペイトナーファクタリングの口コミ

AIによる審査をしているから他のファクタリングサービスより所要時間が短く記載されていたのが良いと感じました。すぐに資金が入用だったので利用できてよかったです。

ペイトナーファクタリングでは、AI審査を取り入れています。

これが審査にかかる所要時間の短さと、業界トップ水準の入金速度を支えています。

ただし!ペイトナーファクタリングの最短審査時間&入金完了時間の『10分』というのは、ペイトナーファクタリングの営業時間内に審査が開始された場合となっています。

ペイトナーファクタリングの営業時間は、平日の10:00〜19:00です。土日は営業していないため、土日に申し込むと審査は翌営業日に行われ、最短10分ではなく『最短翌日以降』になります。

『最短時間10分』に惹かれてペイトナーファクタリングに申し込む場合は、申し込むタイミングに注意しましょう。

ペイトナーファクタリングの悪い口コミ

ここまではペイトナーファクタリングの良い口コミをご紹介しました。

続いては、ペイトナーファクタリングの悪い口コミを見ていきましょう。

ファクタリング業者を利用しないでいいならそれが一番無難

ペイトナーファクタリングの口コミ

ファクタリングは何もないところからお金が出てくるものではなく売掛金を早く受け取るだけだから、利用しないで事業ができるならそれが一番だと思います。

ペイトナーファクタリングというよりファクタリング全般にいえることですが、資金調達をしてもいずれ売掛金を使って全額清算することになるので、ファクタリングをしないでいられるならそのほうがいいという考え方もあります。

営業電話がかかってくることがある

ペイトナーファクタリングの口コミ

営業電話がかかってきたことがあります。仕事中にかかってくると対応が面倒くさい。やめてほしいです。

営業電話を絶対に受けたくない場合は、ペイトナーファクタリングに伝えておくといいでしょう。

ペイトナーファクタリングの企業情報・運営会社詳細

ペイトナーファクタリングは、ペイトナー株式会社が運営しています。

ちなみにペイトナー株式会社は、かつてはyup株式会社という名称でした。

企業情報は以下の通りです。

| 項目 | 詳細 |

|---|---|

| 会社名 | ペイトナー株式会社(旧yup株式会社) |

| 代表者 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号 麻布台ヒルズガーデンプラザB 5F |

| 設立 | 2019年2月4日 |

| 資本金 | 14億4,244万4,292円(資本準備金含む) |

| 事業内容 | BtoB決済サービスの提供/与信モデルの企画・開発・運営 |

| 株主 | インキュベイトファンドW fund セブン銀行 福岡銀行 オリックス・キャピタル セゾン・ベンチャーズ SMBCベンチャーキャピタル Chatwork 識学 三井住友信託銀行 JICベンチャー・グロース・インベストメンツ ニッセイキャピタル Angel Bridge |

| 取引先金融機関 | 三菱UFJ銀行、三井住友銀行、みずほ銀行、静岡銀行、住信SBIネット銀行、セブン銀行 GMOあおぞらネット銀行、楽天銀行 |

| 取得済特許 | 第7239669号 |

| 事業者登録 | 適格請求書発行事業者(登録番号:T7010401143695) |

取引先金融機関にメガバンクが並んでおり、株主にも知名度が高い企業が並んでいます。

ペイトナーファクタリングは結局どうなのか

良い口コミが多いことからもわかりますが、ペイトナーファクタリングは安心して利用できるファクタリング業者です。

ペイトナーファクタリングの特徴や条件面で問題がないなら、検討してみるのはいかがでしょうか。

| 最短入金時間 | 10分 |

|---|---|

| 手数料 | 一律10% |

| 利用可能額 | 1万円~100万円※ただし初回は25万円まで |

| 個人事業主の申し込み | ◎※個人事業主・フリーランス向け |

| 法人の申し込み | 〇※法人も申し込み対象 |

| 利用可能売掛金 | 法人・個人間取引どちらでもファクタリング可能 |

| 必要書類 | ・請求書 ・指定の本人確認書類 ・口座入出金明細(2回目以降:原則として請求書のみ) |

口コミから見えてきたファクタリング業者としてのメリットまとめ

ペイトナーファクタリングの口コミを通して見えてきたファクタリング業者としてのメリットは、入金完了までの最短時間の短さと、必要書類の少なさだといえます。

スピーディーであることと、シンプルで簡単な申し込み工程は、申し込み者の負担を軽減してくれます。

また、運営会社であるペイトナー株式会社の積極的な活動内容から、企業としての安心感があるのもメリットでしょう。ペイトナー株式会社についての情報がたくさん出てくることから、信頼できて初めてでも利用を検討しやすくなっています。

なお、そもそもファクタリングという資金調達手段にどのようなメリットが期待できる気になる方は、以下の表も併せてご確認ください。

| メリット | 内容 |

|---|---|

| 資金繰り改善 | 売掛金を本来の支払い日よりも早く現金化でき、キャッシュフローを改善できる |

| 借入(融資)ではない | 融資ではないので財務状況を悪化させる心配が不要。また、融資ではないため審査通過率が高め |

| 信用調査不要 | 売掛先の信用度や売掛金の内容(請求書の内容)が審査基準となるため、申し込み者の信用調査は不要。決算状況が赤字だったり税金滞納があったりしても申し込み可能(※具体的な審査内容はファクタリング業者によって異なる) |

| スピーディーな資金調達 | オンライン完結のファクタリング業者もあり、提出しなければいけない必要書類が少なく済むことが多い。書類の準備が簡単で、短時間での資金調達が可能 |

| リスクヘッジ | 売掛金の回収リスクを軽減し、未回収のリスクを回避可能 |

| 手続きが簡単 | 金融機関のビジネスローンなどとは違い、必要書類が少なく済むことが多く、入金までの所要時間も短い。 |

ペイトナーファクタリングのメリットについて、以下ではさらに詳しく見ていきましょう。

- AI活用で最短10分後に振込完了はファクタリング業界でもトップ水準

- ペイトナーはfreeeが業務提携している

- ペイトナー請求書が、「IT導入補助金2024」の対象ツールに認定

- 売掛先が法人ではなくてもファクタリングに申し込める

- 上限下限のスライド制ではない!手数料一律だから計算が簡単

- 個人事業主とフリーランスが利用しやすい特徴を持っている

AI活用で最短10分後に振込完了はファクタリング業界でもトップ水準

ペイトナーファクタリングの審査完了及び入金完了までの最短所要時間は10分となっています。

これはペイトナーファクタリングが審査にAIを活用しているからできることであり、ファクタリング業界でもトップ水準の短さを実現しています。

ファクタリングでの資金調達においてとにかくスピードを重視する方にとっては、これ以上にメリットと感じられる点はないのではないでしょうか。

ペイトナーはfreeeが業務提携している

ペイトナーファクタリングの運営会社であるペイトナー株式会社は、freeeの運営会社として知られているフリー株式会社と業務提携を開始しました。

これにより、freee会計・freee請求書のデータを使ってペイトナーファクタリングに申し込めるようになりました。

フリー株式会社と提携していることで、ペイトナーファクタリングの信頼感はさらにアップ!また、freee会計かfreee請求書を利用しているなら、ペイトナーファクタリングへの申し込みが今まで以上に簡単になったのは嬉しいところです。

ペイトナー請求書が、「IT導入補助金2024」の対象ツールに認定

ペイトナー株式会社が提供する、ペイトナーファクタリングとは別のサービスこと『ペイトナー請求書』が、経済産業省が推進する『IT導入補助金2024』の対象ツールに認定されました。

ちなみにペイトナー請求書とは、法人向けのクラウド請求書処理サービスです。

出典:「IT導入補助金2024」

IT導入補助金とは、様々な経営課題を解決するためのITツール導入を支援するための補助金です。

ペイトナーファクタリングとは違う分野ですが、運営企業は同じです。経済産業省が推進する企画で認定されているので、ペイトナーファクタリングを信頼できる要素としてカウントできることが増えました。

売掛先が法人ではなくてもファクタリングに申し込める

ペイトナーファクタリングは、自分が個人事業主・フリーランスである場合はもちろん、取引先(売掛先)が個人事業主・フリーランスである場合でも利用可能です。

ファクタリング業者の全てが、取引先(売掛先)が個人事業主・フリーランスである場合でも利用可能というわけではありません。ファクタリング業者の中には、取引先(売掛先)は法人のみとしているところもあります。

それに対し、ペイトナーファクタリングは申し込み対象となる取引の幅が広いので、様々なニーズに対応できます。

上限下限のスライド制ではない!手数料一律だから計算が簡単

ペイトナーファクタリングの手数料は一律で10%です。利用金額がどれだけ低くてもどれだけ高くても一律なので、手数料は10%から変わりません。

通常、多くのファクタリング業者は『手数料○%~○○%』と、下限と上限の手数料を明記しているか、『○%~』のように下限のみ明記していることが多いです。

そのようなファクタリング業者の場合は利用金額や諸条件に合わせて手数料が決まるので、申し込んでからでないと適用される手数料がわからないことが多いです。

しかしペイトナーファクタリングは一律10%なので、申し込む前に手数料を計算することが可能です。

他社の手数料を確認して、ペイトナーファクタリングについては自分で手数料を計算してみて、どちらがいいか検討することもできます。

個人事業主とフリーランスが利用しやすい特徴を持っている

ペイトナーファクタリングは、個人事業主・フリーランス向けのファクタリングサービスというコンセプトです。

そのため、当然ながら個人事業主・フリーランスが利用しやすい特徴を持っています。

ペイトナーファクタリングの利用可能額は1万円~100万円で、少額取引に限定しています。視点を変えると、例えば1,000万円を超えるような高額のファクタリングには対応できません。

ファクタリング業者によっては、最大1億円まで資金調達可能な場合もあれば、資金調達の上限なしというところもあります。

ペイトナーファクタリングは100万円までであることから、規模の大きい法人ではなく個人で事業を行っている個人事業主・フリーランスへの対応に力を入れていることがわかります。

個人事業主・フリーランスで、どのファクタリング業者にしようか迷ったときは、ペイトナーファクタリングに注目してみるといいでしょう。

個人事業主・フリーランス向けのファクタリング業者を選ぶメリットは、ファクタリング業者が個人事業主・フリーランスの審査に慣れていることです。

ノウハウがあるので審査のスピーディーさに期待できるほか、審査が柔軟です。

口コミから意識したいペイトナーファクタリングの注意点

続いては、口コミから意識したいペイトナーファクタリング利用における注意点を見ていきましょう。

なお、ペイトナーファクタリングは、東京都が都民のニーズや課題解決に資する画期的な金融商品・サービスの開発・提供を行う金融事業者を募集して行った、東京金融賞『金融イノベーション部門支援プログラム参加事業者』だったので、安心して利用できます。

ペイトナーファクタリングが東京金融賞『金融イノベーション部門支援プログラム参加事業者』であることからもわかる通り、ファクタリングは違法なサービスではありません。

ただし、ファクタリングをこれから利用する方が頭に留めておきたいのは、近年はファクタリング業者を『装った』違法な業者も存在していることです。

これについては金融庁も注意喚起を行っているので、その点を踏まえてファクタリングの利用業者を選ばなくてはいけません。

出典:金融庁「ファクタリングの利用に関する注意喚起」

近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

ファクタリング業者を『装った』違法な業者に引っかからないように気を付けなければいけませんが、ペイトナーファクタリングについては東京金融賞『金融イノベーション部門支援プログラム参加事業者』であるだけでなく、他社と業務提携したり、経済産業省が推進する企画で認定されていたりするので問題ありません。

ペイトナーファクタリングについては、希望に合っているかが申し込みをするかしないか判断する決め手になるので、良い口コミ・悪い口コミ・特徴を総合判断して選ぶといいでしょう。

初回利用時は最大25万円だから少額資金調達向き

ペイトナーファクタリングの初回利用時、調達可能なのは25万円までです。

ペイトナーファクタリングの利用可能額は1万円~100万円ですが、初回だけ上限が変わるので注意が必要です。

この上限は、最初の清算が完了したタイミングで順次拡大されます。

ただし、清算が完了したら必ず100万円まで拡大するわけではなく、その都度売掛金の内容や審査によって変わってきます。

いずれにせよペイトナーファクタリングは少額の資金調達に向いているサービスであり、高額の資金調達を行いたい場合には向きません。

支払期日が70日以内の請求書のみ資金調達可能

ペイトナーファクタリングに申し込む場合、支払期日が『70日以内』になっている請求書しか対象になりません。

支払期日が1日でも過ぎていると対象外なので、注意が必要です。

そのうえで、ペイトナーファクタリングの申し込み時に提出するものは、取引先へ既に発行した請求書であることが必須です。

請求書にはこのような条件がありますが、ペイトナーファクタリングは事業計画書や決算書などといった書類は不要で手間が省けるほか、特定の口座開設も不要でスムーズです。

ペイトナーファクタリングの口コミと評判についてよくある質問

今回は、ペイトナーファクタリングの口コミと評判に視点を当てて詳しくご紹介しました。

最後に、ペイトナーファクタリングについてよくある質問と答えを確認していきます。

- ペイトナーファクタリングとは何ですか?

- ペイトナーファクタリングとは、ペイトナー株式会社が提供しているファクタリングサービスです。ファクタリングとは、支払い前の請求書をファクタリング業者に買い取ってもらうことで現金化する資金調達方法です。

ビジネスローンより手数料を低く抑えやすく、融資ではないので審査通過率の高さにも期待できます。

ペイトナーファクタリングについては、個人事業主・フリーランスをターゲットにしたオンライン完結型のファクタリングを行っています。なお、個人事業主・フリーランスだけでなく、法人でも利用することが可能です。

請求書(売掛金)は相手が法人の場合はもちろん、相手が個人事業主・フリーランスの場合でも利用でき、様々なニーズに対応しています。 - ペイトナーの審査通過率は?

- ペイトナーファクタリングの審査通過率は、90%以上となっています。

- ペイトナーの審査に落ちた場合、なぜ落ちたのか?

- 必要書類の提出ミスや、申し込み時の必須項目の入力ミスの可能性が考えられます。

また、ペイトナーファクタリングでは支払期日が70日以内になっている請求書のみが対象となっているので、支払期日がそれを過ぎている場合も利用できません。その他、請求書(売掛金)の信用度が著しく低い場合なども審査に影響を及ぼします。 - ペイトナーは信用情報を照会しますか?

- ペイトナーファクタリングでは、申し込み時に確認する事業者情報と取引先情報を基に独自基準の審査を実施しています。

ファクタリングは融資と違って貸金業ではないので、審査方法も融資とは異なります。信用情報の照会は実施していません。

そのため、例えば決算状況が赤字でも、税金や家賃などの滞納があっても審査対象となります。請求書や取引先の信用度に問題がなく、提出書類ミスや入力ミスをしていなければ高確率で審査に通る期待ができます。