「ラボルの口コミ・評判は実際どうなの?」

「数あるファクタリングの中でラボルの強みは何なの?」

ラボルの利用を検討している方は、こうした点に疑問を感じているのではないでしょうか?

ラボルは個人ファクタリングや即日のファクタリングなどにも対応している大手ファクタリング会社です。

そこで今回は、ラボルの利用者によるリアルな口コミ・評判についてや、その特徴・メリットについて徹底的に解説していきます。

興味のある方はぜひ参考にしてみてください。

ラボル公式サイトを見る

Submit your review | |

ラボルの良い口コミと評判!即資金調達で簡単など

目次

まず、実際の利用者が語る、ラボルの良い内容の口コミ・評判について見ていきましょう。

ラボルの良い内容の口コミ・評判としては、主に下記の意見がありました。

ラボル公式サイトはこちら

以下、それぞれの内容について詳しく見ていきましょう。

ファクタリングの必要書類が少なくて手続きが楽だった

いつもお世話になっております! 審査が比較的ゆるくてしっかりサポートしてもらえて、スピード感のある対応をしていただけます。 書類量も少ないので仕事で合間にも相談できて大変助かっています 今後ともぜひ宜しく願いいたします。 土曜日日曜日にも対応可能なのが助かります

引用:ラボルの口コミについて:GooglpMap

ラボルは申し込みの際の必要書類が少ないことから、簡単に手続きできる点で好評でした。

提出書類が少なければ、仕事にも支障をきたすことなくファクタリング手続きができるでしょう。

手数料が低ところがメリットだと感じる!融資よりいいかも

個人事業主として複数回お世話になっています。 手数料が安く、提出書類も少なくて大変満足しています。 与信枠もすぐにUPして、必要な時にすぐに対応して頂いているので、今後もお世話になると思います。

ラボルは、そのファクタリング手数料の安さについても、評判が良かったです。

まだ初めての申請中です。 書類も少なく手数料も一律なのは安心しました。 審査に通ったらまた再度投稿したいと思います。

手数料の低さはもちろん、それ自体が一律であることも良いといった意見も散見されました。

ファクタリングサービスは、売掛債権が少額であれば、「利益を出しにくい」といった理由により、手数料が高めに設定される傾向にあります。

少額な債権の場合は手数料が20%になるなんてことも。

その点ラボルは、小口の債権でも一律で10%の手数料で済むので、少額の債権の現金化を希望する機会が多い個人事業主やフリーランスにはうれしいサービスですね。

スマホでファクタリングできたから助かった

請求書と取引のエビデンスをアップロードするだけで 最短60分で資金調達できるなら助かるね。

引用:Twitter

個人事業主 小規模事業者で業種職種問わずOKだし。

面談不要でスマホだけで取引できるしフリーランスで 資金繰りに困った時便利ね。

独立して困った時の為に嬉しいサービス。

ラボルは、対面での契約不要で、スマホだけで手続きが完結する点も便利だと評判です。

【道順画像あり】ラボルのオフィスへの行き方(アクセス方法)を解説!

ラボルの運営会社は株式会社ラボルという名前で、オフィスは渋谷にあります。

ラボルはオンライン完結できるファクタリング業者なので、オフィスに行くことはないかもしれません。

しかし念のため場所を把握しておきたいor本当にオフィスがあるか気になるという方に向けて、行き方を画像つきで解説します。

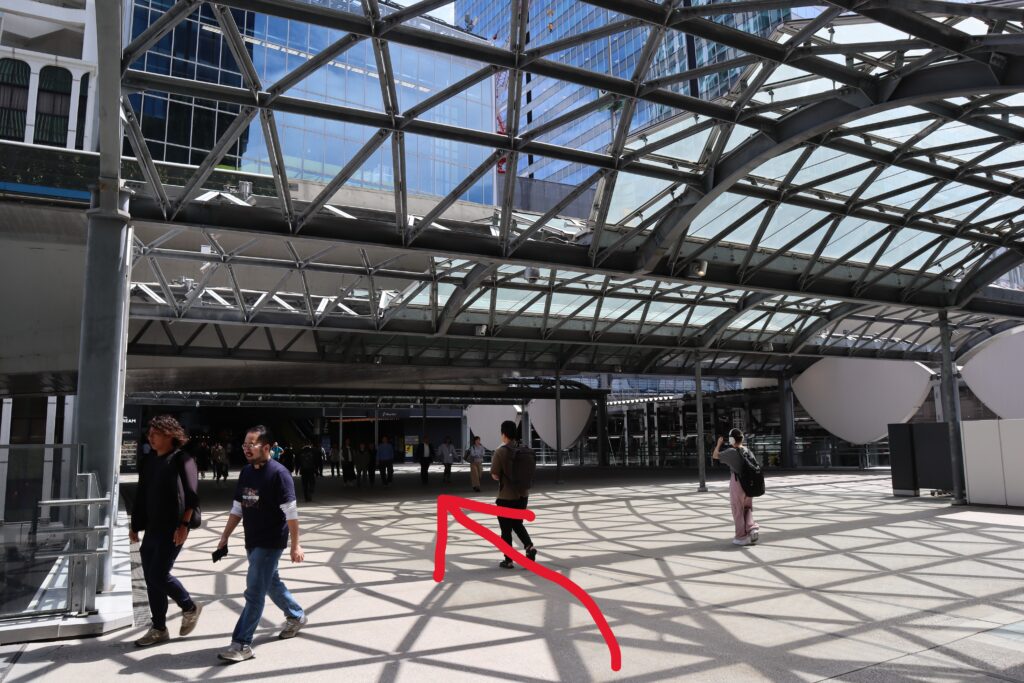

まずはJRの渋谷駅の南改札を出てください。

渋谷駅は広いですが、矢印の方向に進めばOKです。

表記を確認して進みましょう。

続いてはエスカレーターに乗ります。

案内を見ながら進めば迷うことはありません。

外に出ます。画像の矢印の方向に進んでください。

このまま矢印の方向に進んでいけば大丈夫です。

雨が降っていてもアクセスしやすいのは、ラボルの嬉しいポイントです。

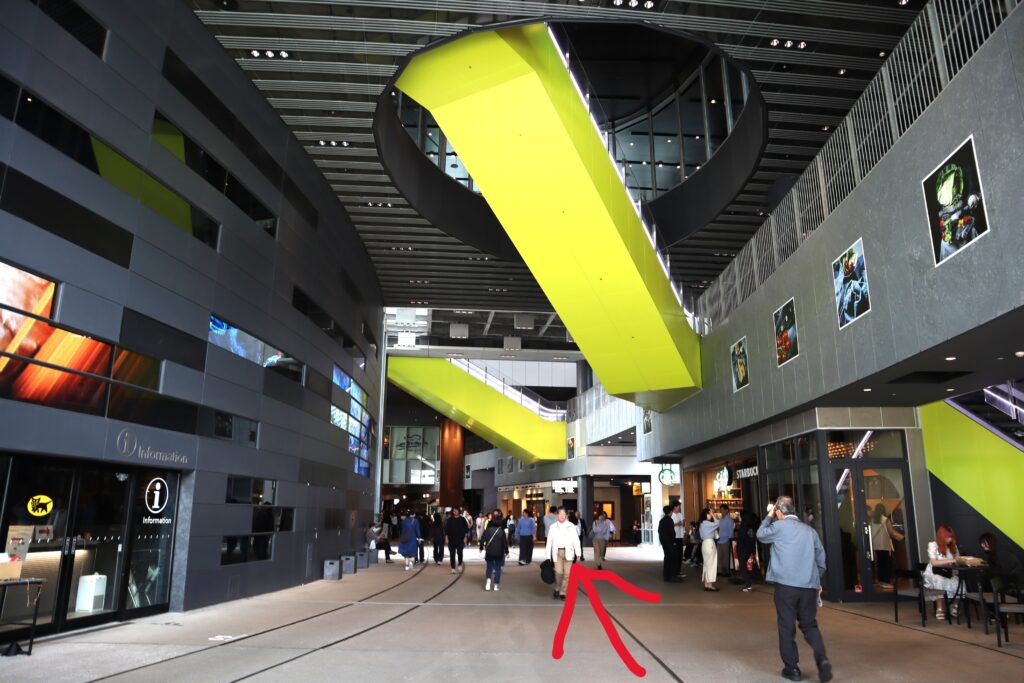

エスカレーターに乗ります。

屋内を進むので暑い日や寒い日にも便利です。

このまま画像の矢印の通りに進んでください。

到着しました!このSHIBUYAタワーの21階に、ラボルのオフィスがあります。

大きなビルの中の高層階に入っている会社なので、初めてのファクタリングで不安を感じていた方もちょっと安心感を得られるのではないでしょうか。

ラボルの悪い口コミもゼロではない

ラボルには様々な良い口コミがありますが、その一方で下記のような悪い意見もありました。

それぞれの悪い内容の口コミ・評判について詳しく見ていきましょう。

予想していたより審査時間がかかった

申し込みから入金まで迅速なのは魅力。 ただ書類不備があった際、対応が機械的すぎて意図が伝わらず苦慮することが多かった。 一度目の是正後にこれでは期日がダメ 是正すると今度はこの情報が足りないからダメと何度も言われ、挙げ句の果てに最初にアップロードしたファイルでは受け付けできませんとか言われてしまい、時間を返してほしいと思う。

ラボルは入金まで最短60分程度と審査時間が短いですが、書類に不備があったりした場合は予想以上に時間がかかることがあるようです。

通過率が高いから期待したのに審査に通らなかった

取引実態として、相手の取引先との契約書なんて現場仕事でないのは個人でやってる身としてはごく普通。なんでエビデンスの提出にも限界はある。現場で直接会話して次の現場が決まれば文字で残るものがなかったりも普通にする。取引させてもらっている相手の会社はどこも優良会社ばかりで株式会社だったひ有限会社だったり20年程持続できてるような会社なので信頼度はあるはず、なんにせよ審査に通ったためしがない。

審査通過率が高いラボルですが、審査資料(エビデンス)の内容から信頼性などに欠けると判断された場合は、たとえ売掛先に信用力があっても審査に通らないケースがあるようです。

ファクタリング複数回の利用で制限が入った

複数回の利用には向いていません。せいぜい2回くらい? ファクタリングの良さって、請求書の支払い前に買い取ってくれることでしょ? なんで「利用回数により利用制限が入っている」と言われなくてはいけない? 一度利用したらしばらく使っちゃダメなの? 支払期日守っているのに、不愉快極まりない。 与信枠だけ100万超えても、審査通さないなら意味ないじゃんw

ラボルでは、短期間のうちに複数回利用すると、利用制限が入ってしまうようです。

たとえ毎回支払期日を守って利用しても、申請可能額が減額されたりすると言われています。

ラボルの口コミと評判は総合的に良いから安心して利用できる

以上、ラボルの利用者による生の口コミ・評判については、良い内容のものもあれば悪い内容のものもありました。

しかし、GoogleMapやTwitterなどのSNSでのリアルな意見も見ても分かる通り、ラボルの口コミは総合的には圧倒的に良い評価が多く、満足度が高いです。

また、運営会社は東証プライム上場の100%子会社であるため信頼性が高く、この点から考えてもラボルはある程度安心して利用できるでしょう。

ラボルの基本情報!個人事業主の資金調達に適したファクタリング

| 審査通過率 | 非公開 |

|---|---|

| 手数料 | 一律10% |

| 入金スピード | 最短60分 |

| 受付時間 | 24時間365日 (土日祝も入金可能) |

| 買取可能額 | 1万円~ |

| 必要書類 | ・本人確認書類 ・請求書 ・取引を示すエビデンス |

| 契約方式 | 2社間ファクタリング |

| 対象事業者 | ・個人事業主(フリーランス) ・法人 |

| 償還請求権 | 償還請求権なし(ノンリコース) |

| 運営会社 | 株式会社ラボル |

ラボルは、個人事業主やフリーランスに特化したファクタリングサービスです。

ファクタリングサービスは、簡単かつスピーディーに資金調達できるのが魅力ですが、法人でなければ利用できないケースが多々あります。

その点、ラボルなら個人事業主やフリーランスでも、売掛債権さえあればそれをすぐに現金化することが可能。

スマホ一つで申し込みから最短60分で入金可能で、平日はもちろん土日祝でも振込に対応しているため、急にまとまった額の資金が必要な場合でも助かるでしょう。

運営会社情報

| 会社名 | 株式会社ラボル |

|---|---|

| 設立 | 2021年12月1日 |

| 所在地 | 〒158-0097 東京都世田谷区用賀四丁目10番1号 世田谷ビジネススクエア タワー 24階 |

| 資本金 | 5,000万円(2022年12月末現在) |

| 代表者 | 代表取締役:吉田 教充 |

| 事業内容 | ・金融サービス事業 ・メディア事業 |

ラボルを運営する「株式会社ラボル」は、「株式会社セレス」の100%子会社です。

株式会社セレスは東証プライム上場企業であり、大手ポイントサイト「モッピー」などのサービスを運営しています。

運営会社の親会社が上場企業ということから、信用力においても申し分ないと言えるでしょう。

特徴や利用者の口コミから分かるラボルの6つのメリット

以上、特徴や利用者の口コミから、ラボルには下記のメリットがあると言えるでしょう。

- ファクタリングが最短60分で土日祝でもすぐに可能

- 2社間ファクタリングなため取引先にバレない

- 必要書類は基本的に請求書とエビデンスの2点なため手続きが簡単

- 最低買取価格が1万円と小口の債権でも即座に現金化できる

- ラボルカード払いなら手数料3%~で支払いを最大60日まで延長可能

- 手数料が10%で固定なため少額ファクタリングには有利

以下ではそれぞれのメリットについて詳しく解説していきます。

ファクタリングが最短60分で土日祝でもすぐに可能

ラボルを利用するメリットとしてまず言えるのが、ファクタリングが申し込みから最短60分で可能である点です。

また、その手続き自体もWeb上ですべて完結するため、パソコン・スマホから簡単かつすぐに資金調達することができます。

受付時間も24時間365日いつでも可能ですし、平日はもちろん土日祝でも契約できます。

この通り、ラボルなら曜日を問わずにいつでもどこからでも申し込みできるので、急な資金調達が必要になった場合でも容易に対応することができるでしょう。

2社間ファクタリングなため取引先にバレない

ラボルでは契約方式として2社間ファクタリング契約に対応しています。

そのため、ファクタリングをしていることが取引先にバレることはありません。

2社間ファクタリング契約の場合は、あくまでも自社とファクタリング会社の2社間での取引となります。

なので、取引先には「売掛債権を現金化している」といったことは一切知られることはないわけです。

これにより、ファクタリング利用による信用低下を防げますし、取引先に迷惑をかける心配もありません。

ラボルであれば、それらが原因で取引がなくなる懸念がないため、安心してファクタリングを利用できるでしょう。

基本は請求書とエビデンス!申込に必要な書類が少ないから簡単

ラボルで必要となる提出書類は、基本的に請求書とエビデンス(取引の証拠を示す資料)のみです。

このように申し込みに必要な書類が少ないため、ファクタリング手続きを簡単に済ませられるのもメリットだと言えるでしょう。

契約手続きが楽になれば、本業に支障をきたすこともありません。

ただし、初回の契約の場合は身分証などの本人確認書類の提出が必要になります。

最低買取価格が1万円と小口の債権でも即座に現金化

ラボルでは、売掛債権の最低買取価格が1万円と少額であっても対応してもらえます。

ここでは主に個人事業主やフリーランスをターゲットにしたファクタリングであるため、他社では中々難しい小口の債権でも即座に現金化できるわけです。

特に個人事業主やフリーランスの場合は、1万円などの小口の債権であっても資金繰りのために早急に現金化したいときも少なからずあるかもしれません。

そうした際には、スマホで最短60分で資金調達できるラボルのファクタリングが大変役に立つでしょう。

ラボルカード払いなら手数料3%~で支払いを最大60日まで延長可能

ラボルには、通常のファクタリングサービスのほかに、「ラボルカード払い」と呼ばれるサービスがあります。

これは、支払う必要がある請求書を持っている場合に使うことで、支払日を最大60日間延長できるというもの。

手数料は申請額(支払額)の3~3.5%程度で利用できるため、銀行などの金融機関で融資を受けるよりも有利に活用できそうですね。

直接的に資金調達できるわけではありませんが、資金繰りには役立つでしょう。

手数料が10%で固定なため少額ファクタリングには有利

ラボルの手数料は、売掛債権の金額や支払い期日などによって変わることはなく、一律で10%と固定です。

そのため売掛債権が1万円と小口であっても、手数料は10%で利用できるのがメリットです。

売掛債権が1万円などと少額である場合は、ラボルが採用している2社間ファクタリング契約だと、手数料が20%程度にまで上がったりすることもあります。

債券が少額である場合は、ファクタリング会社にとって見込める利益が少ないため、どうしても手数料が高く設定されがちになるわけです。

しかし、ラボルでは小口の債権を現金化する場合でも、手数料が10%で済むのは利点だと言えます。

特徴や利用者の口コミから分かるラボルの5つのデメリット

ラボルには様々なメリットがある一方で、その特徴や利用者の口コミから、下記のデメリットがある点には注意してください。

- 売掛先の信用度などにより審査に時間がかかる場合あり

- 取引先が個人の場合は利用ができない

- 500万円以上の大口のファクタリングには適していない

- 一定期間内に2回以上利用した場合は利用制限が入る

- 3社間ファクタリングに対応していない

売掛先の信用度などにより審査に時間がかかる場合あり

ラボルを利用するうえでまず注意しておきたいのが、予想以上に審査時間が長引いてしまう可能性がある点です。

というのも、売掛先の信用度が低い場合は、より入念に審査を行う必要があるからです。

もし売掛先の信用力が欠けていた場合は、ファクタリングの取引途中に売掛先企業が倒産してしまうリスクがあります。

そして、万が一倒産してしまった場合は、ラボル側が売掛債権を回収することができません。

というのも、ラボルでは基本的に償還請求権なし(ノンリコース)で契約を行っているからです。

なので、売掛先がファクタリング取引途中で倒産して債権を回収できなかったとしても、それを利用者に請求することができません。

ラボルとしては、こうした債権の未回収リスクがあるため、売掛先の信用度が疑われる場合は、別途追加で書類の提出を求められるケースがあります。

これによって、審査が想像以上に長引いてしまう可能性があるわけです。

もしラボルの審査をスムーズに行いたい場合は、信用力が十分にあると思われる売掛先の債権を選ぶと良いでしょう。

取引先が個人の場合は利用ができない

ラボルでは、取引先が個人である場合はファクタリングの利用ができない点にも注意しておきましょう。

理由については明らかにはされていませんが、おそらく取引先が個人だと信用力の関係から、ファクタリングできないと考えられます。

そのため、取引先が個人のみである場合は、そもそも利用できないので注意してください。

500万円以上の大口のファクタリングには適していない

ラボルでは「500万円以上」といった大口の売掛債権には対応していません。

ラボルはあくまでも個人事業主やフリーランスを対象にしたファクタリングサービスであるためか、そうした大口の債権を現金化することができません。

また、手数料が一律で10%であることも、大口のファクタリングは不利に働きます。

例えば、1万円の売掛債権を現金化する場合は手数料が1000円で済みますが、100万円なら手数料が10万円、500万円弱だと手数料が50万円弱と、大口になるほど非常に高くつきます。

こうした理由から、ラボルは大口のファクタリングには向いていない点にも気を付けておきましょう。

一定期間内に2回以上利用した場合は利用制限が入る

ラボルは、一定期間内に2回以上利用した場合、利用制限が入ります。

この利用制限は、顧客の資産を守る目的で行われると言われています。

たとえ毎回期日を守っていたとしても、利用制限が行われる可能性があります。

そのため、短期間のうちに2回以上の利用を検討する際は注意してください。

3社間ファクタリングに対応していない

ラボルは、2社間ファクタリング契約は可能ですが、3社間ファクタリングには対応していません。

3社間ファクタリングは、利用者(自社)とラボル(ファクタリング会社)と売掛先の3社間の間で契約を結ぶというもの。

この契約の場合は、ファクタリング会社が売掛先の債権を直接確認することができます。

なので、ファクタリング会社としては、売掛金の未回収リスクを抑えられるので、手数料を低く設定することができます。

つまり、3社間ファクタリングは、2社間ファクタリングよりも手数料が抑えられるといったメリットがあります。

そして、2社間と3社間ファクタリングの両方の契約に対応しているところであれば、「売掛先にバレたくないので2社間」「手数料を抑えたいので3社間」といったように使い分けをすることができます。

しかしラボルの場合は、2社間ファクタリングしか対応していないため、「手数料を抑えるために3社間で契約する」といった選択ができません。

とはいえ、2社間での契約なら「売掛先にファクタリングがバレない」ため、信用を第一に考えるなら2社間での契約のみであるラボルを利用する価値はあると言えるでしょう。

ラボルの審査通過率はどうなってるの?98%ってマジ?

ラボルのは公には発表されていません。

そのため「審査率通過率は98%」というわけではありません。

ラボルの審査通過率は、他の優良ファクタリングサービスと同様に高いとされていますが、口コミ上では通らないケースもあります。

なので、定められた期日までに確実に資金調達をしたい場合は注意してください。

審査に必要な書類はなに?

ラボルの審査に必要な書類は下記の通りです。

- 請求書

- 取引の証拠となるエビデンス

基本的には上記の2点になります。

提出書類が2点だけで済むため、申し込みも比較的簡単に行うことができるでしょう。

ただし、初回契約時には免許証などの顔つきの本人確認書類が必要となります。

審査に必要な時間は?

ラボルでは、申し込みをしてから指定の口座に入金されるまで最短60分で済みます。

もちろん、手続きはすべてオンラインで完結するため、パソコンまたはスマホから対面なしでお手軽に契約することが可能。

これなら急に資金調達が必要になった場合でも、対応することができそうですね。

ラボルで審査通過率を上げるためのポイント6つ

上記でも触れたとおり、ラボルの審査通過率は98%ではなく非公開となっており、実際には審査に通らないケースもあります。

どうしても早急にラボルで確実にファクタリングをしたいのであれば、下記の審査通過率を上げる方法について押さえておきましょう。

- 提出書類は記載漏れなどの不備がないようにする

- 書類はなるべく複数点提出することで審査通過率が上がる

- 信用力に欠ける売掛先の債権のファクタリングは控える

- 支払い期日が長い債券のファクタリングは控える

- 取引実績のある売掛先の債権を選ぶようにする

- 複数回利用するなら毎回支払い期日はきちんと守る

以下では、それぞれのラボルでの審査通過率を上げる方法について詳しく解説していきます。

提出書類は記載漏れなどの不備がないようにする

ラボルでの審査通過率を上げる方法についてまず押さえておきたいのが、提出書類はくれぐれも記載漏れなどの不備がないように心がけるということです。

提出書類に記載漏れや誤った情報の記載などの不備があれば、その確認のために審査が長引いてしまうことにもなるでしょう。

また、不備や誤りのある項目次第では、信用力に欠けると判断されて、審査落ちになることにもなりかねません。

そのため、ラボルで必要書類を提出する際には、記入漏れなどの不備がないかどうか確認したうえで提出してください。

書類はなるべく複数点提出することで審査通過率が上がる

ラボルでファクタリングの審査に通るかどうか不安な場合は、審査資料(エビデンス)をなるべく複数点用意しておきましょう。

取引のエビデンスとなる書類を複数点提出することで、その分取引の証拠が明らかになるため、審査がスムーズになり審査通過率も上がります。

ちなみに、ラボルで審査資料として有効な書類としては下記の通りです。

- 通帳のコピー

- 取引先担当者が請求内容を了承していることが分かるメール・Slackメッセージ

- LINEやChatworkなど、取引先担当者との連絡履歴

- 取引先からの過去の入金履歴

- 押印済みの発注書や契約書

- その他取引を証明するエビデンス

売掛先の取引実績が乏しいなどの理由で、ラボルでの審査に自信がない場合は、なるべく上記のような複数の書類を準備しておきましょう。

信用力に欠ける売掛先の債権のファクタリングは控える

また、ラボルの審査通過率を上げたいのであれば、信用力に欠ける売掛先の債権のファクタリングは控えておきましょう。

ラボルに関わらずファクタリングサービスの審査においては、「売掛先の信用度」が最も重視されます。

例えば、売掛先(取引先)が、大手の上場企業であったり公的機関である場合は、信用力が高いと考えられます。

こうした取引先である場合は、支払い能力も高いと判断されるため、基本的には問題なく債権を回収することができるでしょう。

しかし、売掛先が取引実績が少なかったり経営状態が悪くて信頼性に欠ける場合は、途中で倒産するなどしてその債権が未回収になるリスクがあります。

つまり、売掛先の信用力が乏しい場合、ラボルとしてはリスク回避のために慎重に審査を行う必要が出てくるわけです。

これにより、審査が遅れたり審査通過率が低下してしまうことにつながります。

そのため、ラボルの審査通過率を上げたいのであれば、信用力が疑われるような売掛債権は控えると良いでしょう。

支払い期日が長い債券のファクタリングは控える

ラボルの審査通過率を上げるためには、支払い期日が長い売掛債券のファクタリングは控えるようにしましょう。

支払い期日が長い売掛債券の場合、ファクタリング会社としては長期間その債権を肩代わりしなければなりません。

債権を肩代わりする期間が長くなると、資金的に負担になりますし、貸し倒れリスクも上がります。

そのため、ファクタリング会社であるラボルにとっては、支払い期日が長い債券は魅力的ではありません。

逆に支払い期日が短い債券であれば、資金効率が上がり貸し倒れリスクも下がることから、優良債権とみなされ審査には通りやすくなります。

ラボルでスムーズに確認に審査に通りたいのであれば、なるべく支払い期日が短い債券を現金化しましょう。

取引実績のある売掛先の債権を選ぶようにする

ラボルの審査通過率を上げるためには、過去に自社と何回も取引しているような取引実績のある売掛先(取引先)の債権を選ぶようにするのも重要です。

なぜならば、もし自社との取引実績のない売掛債権を現金化しようとした場合は、架空取引の可能性が疑われるからです。

架空取引が疑われる場合は、利用者と売掛先が共謀して資金を騙し取ることが想定されます。

例えば、利用者と売掛先が結託して架空の債権を作り、それをファクタリング会社に買い取りに出したのはいいものの、その後支払いをすることなく両社とも行方を暗ましたりするわけです。

つまり、利用者と売掛先との間に取引実績が乏しい場合で債権をファクタリングする場合は、架空取引が疑われることにより審査に通りづらくなります。

そのため、ラボルの審査通過率を上げるには、自社との取引実績が乏しい売掛先の債権の現金化は控えておきましょう。

仮にそうした債権をファクタリングするにしても、エビデンス書類をなるべく多く提出しましょう。

複数回利用するなら毎回支払い期日はきちんと守る

ラボルを複数回利用する予定であれば、毎回回収した売掛先の支払期日はきちんと守るように心がけましょう。

もし契約で決められた期日までに入金しなかった場合は、次回に審査を受ける先にそのことが原因で審査に悪影響を及ぼしかねません。

その他「売掛先の信用力が欠ける」などの要因が重なれば、最悪の場合は前回の支払い遅延が決定打となって審査落ちになるなることもあるでしょう。

ラボルのファクタリングは、個人事業主・フリーランスでもお手軽に資金調達できるのが魅力ですが、複数回利用するつもりなら、その都度支払期限を守っておきたいところです。

スムーズにラボルを利用するための3つの申し込みステップ

ラボルにスムーズに申し込みをしたいのであれば、主に下記の3つの手順について抑えておくと良いでしょう。

1.本人確認書類を提出して無料会員登録を行う

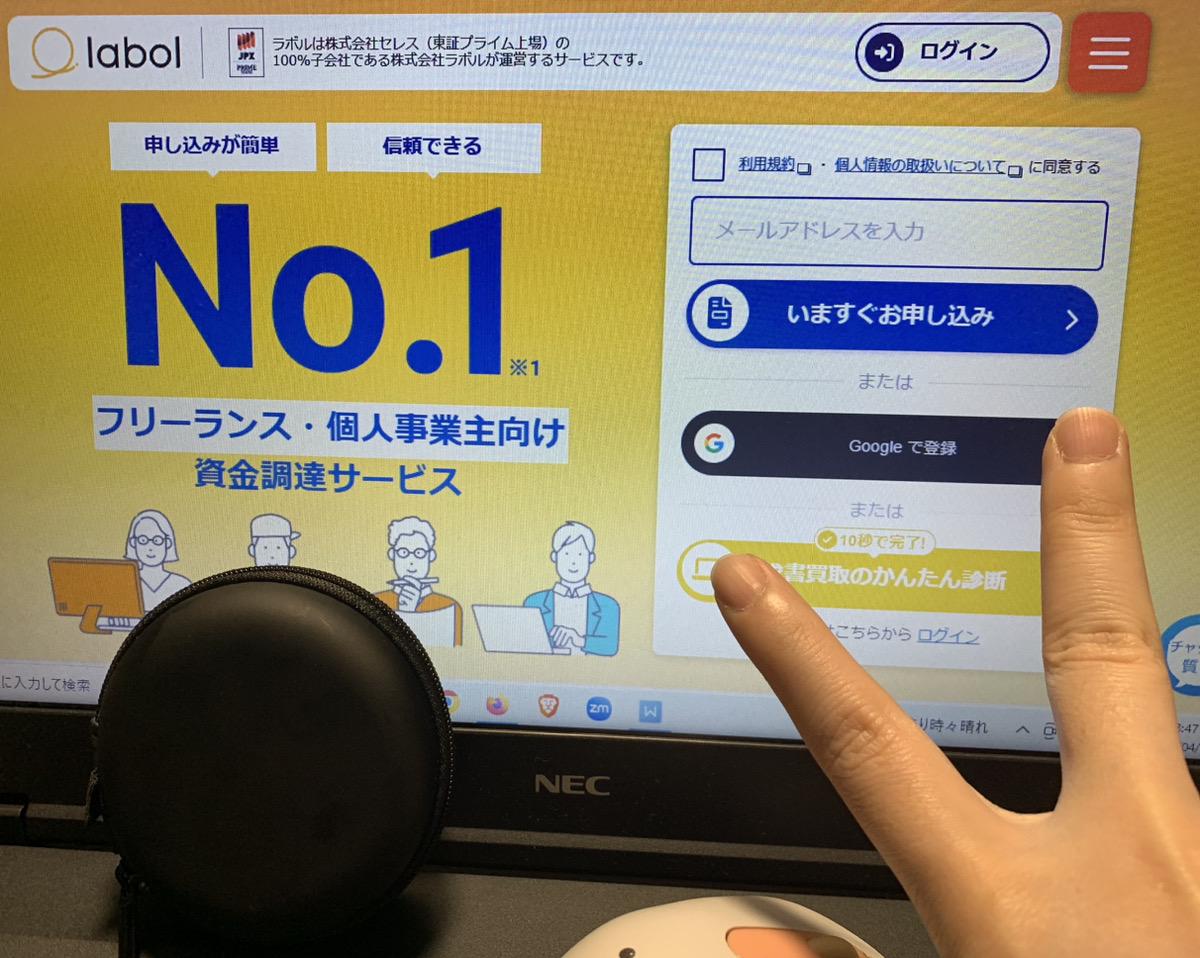

ラボルに申し込むにはまず、公式Webサイトにアクセスして会員登録を行いましょう。

会員登録するには、会員登録フォームにアクセス後、主に下記の必要事項を入力する必要があります。

- 利用区分(個人事業主or法人)

- 氏名

- 性別

- 職種

- 月間売上平均

- 資金が必要な時期

すべての項目で入力し終えたら、一番下にある「基本情報を登録する」ボタンをクリックまたはタップします。

これで会員登録は完了です。

2.必要書類を提出して買い取り申請を行う

会員登録後、専用ページから口座情報を登録して買い取り申請ページへ移りましょう。

請求書買取申請ページに移るので、そこで下記の書類をアップロードしてください。

| 書類 | 内容 |

|---|---|

| 本人確認書類 | 運転免許証、マイナンバーカードなど (初回は顔写真付きの身分証明書が必要) |

| 請求書 | 取引先に送った請求書 |

| 審査資料(エビデンス) | ・ 通帳のコピー ・ 取引先担当者が請求内容を了承していることが分かるメール・Slackメッセージ ・ LINEやChatworkなど、取引先担当者との連絡履歴 ・ 取引先からの過去の入金履歴 ・ 押印済みの発注書や契約書 ・ その他取引を証明するエビデンス |

審査資料(エビデンス)は、多くの書類を提出するほど審査通過率が上がります。

なお、売掛先の信用力などの理由により、複数の書類の提出が求められることもあるので注意してください。

3.審査通過後資金を受け取る

提出書類に基づき、ラボルにより審査が行われます。

ラボルの審査では信用情報機関に照会しないため、借り入れやローンの審査には影響が出ません。

審査が通過したら、登録口座へ入金されます。

なお、申し込みから資金の受け取りまでは最短60分で完了します。

ラボルに関するよくある質問と答えについて

ここからはラボルに関するよくある質問と答えについて、Q&A形式でまとめてみました。

- ラボルはヤミ金だという噂があるようですが本当ですか?

- ラボルはヤミ金ではありません。

そもそもラボルはヤミ金のような貸金業務ではなく、合法的な債権譲渡を行っている業者です。そのため、もし支払いが遅れたとしても、毎月法外な金利を請求してきて借金地獄に陥るといったリスクはありません。もちろん、支払い遅延により「家族に取り立てる」「会社に漏らす」などといって脅迫まがいの違法な取り立てをすることもありません。また、ラボルの運営会社は、上場企業である株式会社セレスの100%子会社ですし、反社会勢力とは無関係であることも公表しています。この通り、ラボルが闇金であるという噂は事実無根であるばかりか、口コミでも評判が良く信頼のおける優良ファクタリングサービスです。

そのため、トラブルなどの懸念もなく、安心して利用できるでしょう。 - ラボルの審査時間・入金時間は最短でどれだけかかりますか?

- ラボルでは申し込みから最短60分で入金してもらえます。

申し込みから契約まではすべてWeb上で完結し、土日祝日でも対応可能です。そのため、スマホ一つでいつでも売掛債権をすぐに現金化することができます。

1万円といった小口の債権でも低い手数料でファクタリングできるため、個人事業主やフリーランスの方が資金調達をするうえで大変便利に活用できるでしょう。