ファクタリングは、急な事業展開やトラブル発生など、様々な理由から急遽資金が必要となった際、手速くしかも比較的容易にまとまった額の資金を調達できる方法として、近年注目を集め始めています。

ただ、どんな長所があってどんな欠点があるかよくわからないという方や、手軽な資金調達法なだけに「危険性や違法性はないのか?」と心配で、まだファクタリングを利用したことがないという方も多いようです。

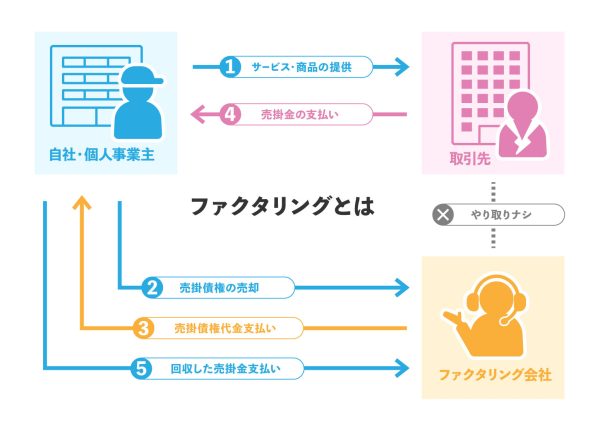

そこで今回は、ファクタリングという資金調達法の概要や仕組みを、「図解付き」で可能な限りわかりやすく解説するとともに、業者を選ぶ際のポイントやメリット・デメリットについても、整理していきたいと思います。

今回は東京都の記事を参考にファクタリングの図解を書いております

出典:売掛債権等を売却し資金化するファクタリングの意味とは。取引図解に関して引用: 売掛債権等を売却して早期の資金化を図る、いわゆるファクタリングについては、法令等による業規制がない中で、利用者にとって不利益となる取引事例なども発生しています。。

| ファクタリングの種類 | 即日ファクタリング |

|---|---|

| 個人のファクタリング | |

| 土日のファクタリング | |

| おすすめの大手のファクタリング | |

| オンラインファクタリング完全非対面 | |

| ファクタリング乗り換え他社利用中可 | |

| 注文書ファクタリングとは | |

| ファクタリングの業者 | ククモ |

| ラボル | |

| PMG | |

| ビートレーディング | |

| 日本中小企業金融サポート機構 | |

| ペイトナーファクタリング | |

| ファクタリングの知識 | ファクタリングやばい |

ファクタリングの意味とは?図解つきで解説危険なやばい資金調達法ではない!

目次

「ファクタリング」という単語が広く使われ始めて、まだそれほど年数が経過していないため、どんな資金調達法なのかがわからず警戒している方や、危険でやばい資金調達法なのではないかと誤解している方もおられます。

また、ファクタリングというサービスが、世の中に広まっていく過程において、その仕組みや資金調達を急ぐ利用者の真理を悪用して暴利を得ようとする、悪徳業者や違法業者が摘発されたため、ファクタリングに対してマイナスイメージを持っている方も多いようです。

ただ、ファクタリングは法律に触れたり商倫理上のモラルに反するような、危険でやばい資金調達法では決してありません。

そこでまずは、ファクタリングという資金調達法がどういったものなのか、という至って基本的なところを整理することで、ファクタリングに対する誤解や、警戒心を解いておこうと思います。

売掛債権を売却して現金化する法人・個人事業主の選択肢【売掛金の買取】

全てのビジネス・業種において必ずそうであるとは限りませんが、事業者間の商取引の多くは「売掛金(売掛債権)」が発生する、「掛け取引」にて行われることが「通例」となっています。

この「掛け取引」は、事業者同士の「信頼関係」によって成り立っていますが、発生した売掛債権が売掛先から入金されるまで、通常の場合「30日から90日(1~3ヶ月)」程度かかります。

例えば、「取引60日後に入金する」という「掛け取引」が成立していた場合、商品やサービスを納品した事業者は売り上げが立っていても、決済日の60日後までは資金を手にすることができない、「資金の空白期間」ができてしまうわけです。

元々、事業規模が大きく資金力も潤沢な大企業の場合は、「資金の空白期間」が多少発生してもそれ程問題ないのですが、我が国において大多数を占める中小企業や個人事業主・フリーランスの場合、資金繰りがうまくいかなくなり経営難に陥ってしまうこともあります。

それならば「掛け取引」なんてせず、納品後の「即時決済」を求めればよいのではと考えるかもしれませんが、ビジネスシーンにおいて「通例」となっている「掛け取引」を拒むのは、信用で成り立っているビジネスの世界では非常に困難です。

そんな中、事業者が保有している売掛債権を、一定の手数料を差し引いたうえで買い取りその代金を素速く利用者に入金する、「ファクタリング(売掛金の買取・先払い)」というサービスが誕生したのです。

ファクタリングは「資金の空白期間」を埋めることによって、資金フローの健全化を進められるだけではなく、売掛金の未回収リスクや管理コストの低減にもつながると、既に欧米ではメジャーな資金調達法となっています。

ですが、国内では「債権譲渡禁止特約(※)」の存在もあり、まだまだ認知度が低く警戒心からファクタリングサービスの利用を差し控えている、企業や個人事業主も少なくありません。

※債権譲渡禁止特約・・・反社会勢力への債権譲渡を防ぐため、債権の譲渡を禁止または制限することを取引の契約に盛り込む特約。

しかし、2020年4月に施行された民法(債権法)の改正により、債権譲渡禁止特約がついていても債権譲渡が可能、つまりファクタリングによって資金調達できるようになりました。

また、法律改正と並行して、経済産業省も経営基盤や資金力に乏しい中小企業や個人事業主でも資金調達しやすくなるよう、売掛債権を利用したファクタリングによる資金調達を推奨し始めました。

このような流れを見る限り、売掛債権を買取に出すことで資金調達するファクタリングは、確実に素速く資金を調達したいと望む法人や個人事業主にとって、非常に有力で有益な「選択肢の1つ」になると考えられています。

融資ではないので赤字や多重債務でも審査に通る・利用できる

前項でファクタリングは今後、資金調達の有力な選択肢の1つとなると述べましたが、現時点で多くの事業者や個人が「資金調達のための選択肢」として思い浮かべるのは、銀行などの金融機関が提供しているビジネスローンなどといった「融資」でしょう。

ただ、「融資」によって資金を調達するためには、金融機関が事業者の経営状況や財務状況、過去や現在の信用情報を基に厳正に行う「審査」に通る必要があり、

- 経営状況が思わしくない

- 既に多くの債務を抱えている(債務超過・多重債務)

- 過去に延滞などの金融事故を起こしたことがある

上記の理由から「返済能力に乏しい」と判断された場合、融資を申し込んでも資金を調達することができない可能性が高くなってきます。

一方、ファクタリングを利用する際にも「審査」が存在し、審査に通らなければ売掛金を買取してもらえず資金調達もかないませんが、融資の審査とファクタリングの審査では「基準」がまったく違います。

上記のようにいうのも、融資にしろファクタリングにしろ、「提供した資金をきちんと回収できるか見極める」という、審査が行われる理由・目的自体にそれほど違いはないのですが、「資金を回収する相手」が異なるからです。

「融資」の場合、融資を受けた利用者が「返済」を行いますから、金融機関は利用者の返済能力の有無を判断しますが、ファクタリングの場合は売掛先が売掛金の決済期日に入金さえすれば提供した資金を回収できるため、売掛先の財務状況や経営状態を「基準」に審査を行います。

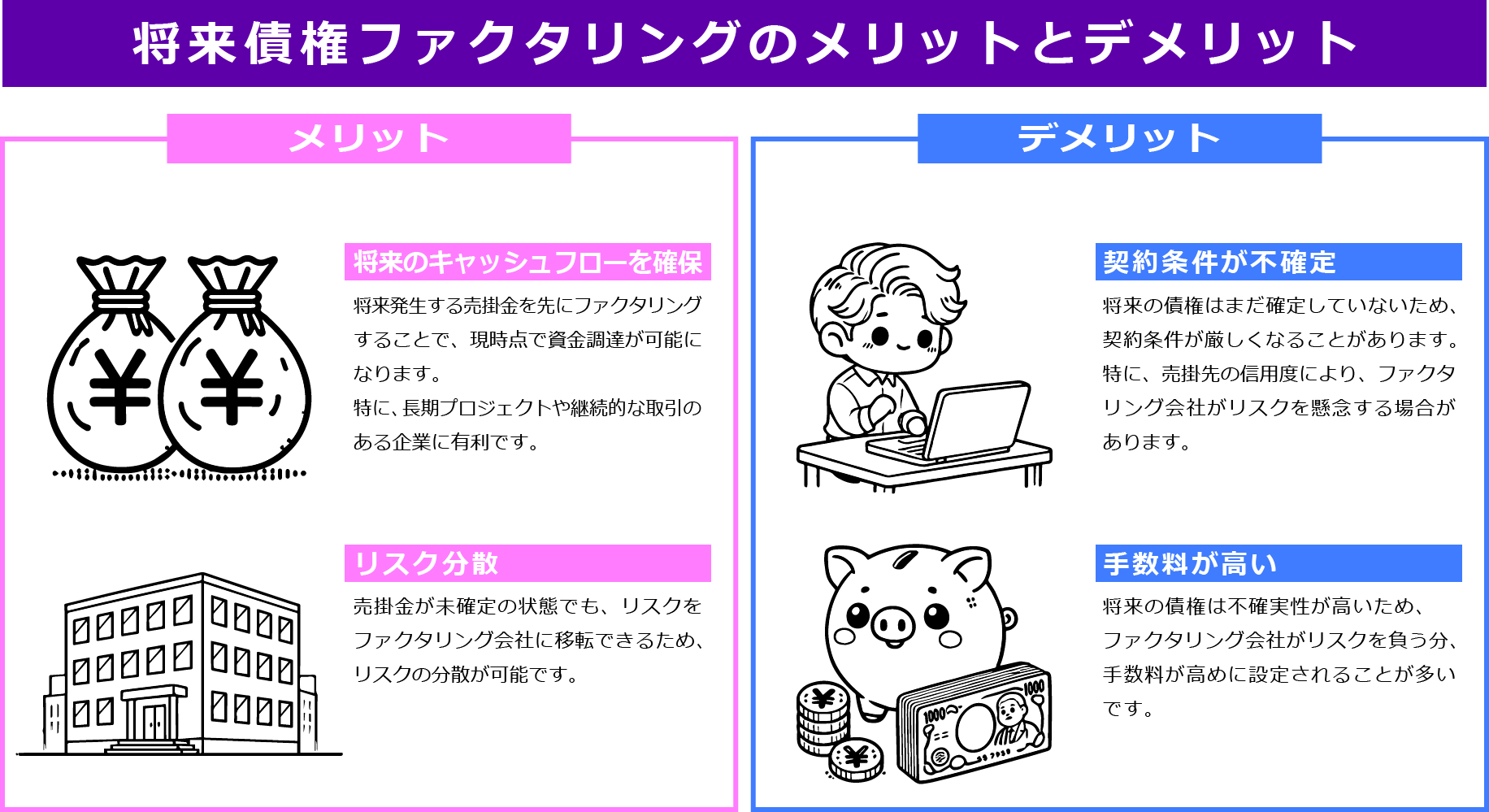

上記の将来性ファクタリングの図解のように将来の売掛金の売却で資金の回収が可能です。

つまり、法人としての経営状況が芳しくなく「赤字経営」だったとしても、事業者自身が個人的に「多重債務」に陥っていたとしても、売掛先の経営状況が「良好」で売掛金の入金に問題がない、つまり提供した資金がしっかり回収できると判断された場合は、ファクタリングの審査に通過し利用できる可能性も高いです。

ファクタリングの種類と仕組み

さて、ファクタリングというサービスが、今後法人や個人事業主の大きな資金調達法の選択肢になる可能性や、赤字・多重債務でも利用できることなどを開設したところで、次にファクタリングの種類とそれぞれの仕組みを整理しておきましょう。

早期資金化の「買取型」と未回収リスク回避の「保証型」がある

現在、売掛金を素速く資金化できる手段として注目を集めているのは、文字通り売掛金を買取してその代金を入金する「買取型」ですが、実のところファクタリングにはもう一つ、売掛金の未拐取リスク回避を目的とした「保証型」があります。

| 利用目的 | 発生する費用 | 入金タイミング | |

|---|---|---|---|

| 買取型 | 売掛債権の買取で資金の早期入手を図る。 | 買取手数料 | 譲渡契約成立後 |

| 保証型 | 売掛先の倒産など、売掛債権の未回収リスクに備える保険のようなもの。 | 保証料 | 売掛債権が回収不能となってしまった際 |

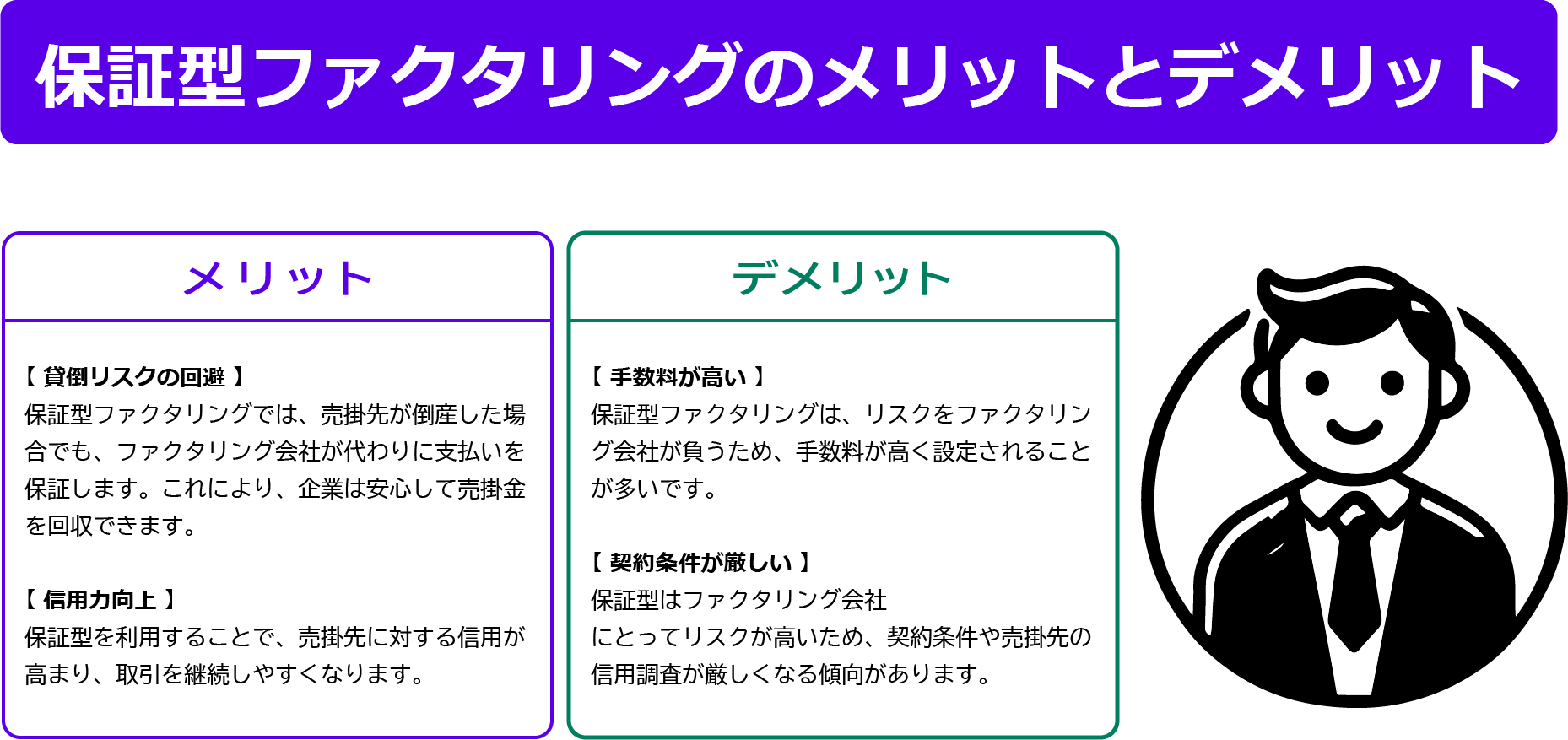

このうち、売掛金の未回収リスクに備える「保証型」のファクタリングを利用することで、大口取引先の倒産などによる経営悪化を防ぐことができるほか、取引先の信用度調査(与信調査)にかかるコストや手間をかけずに済みます。

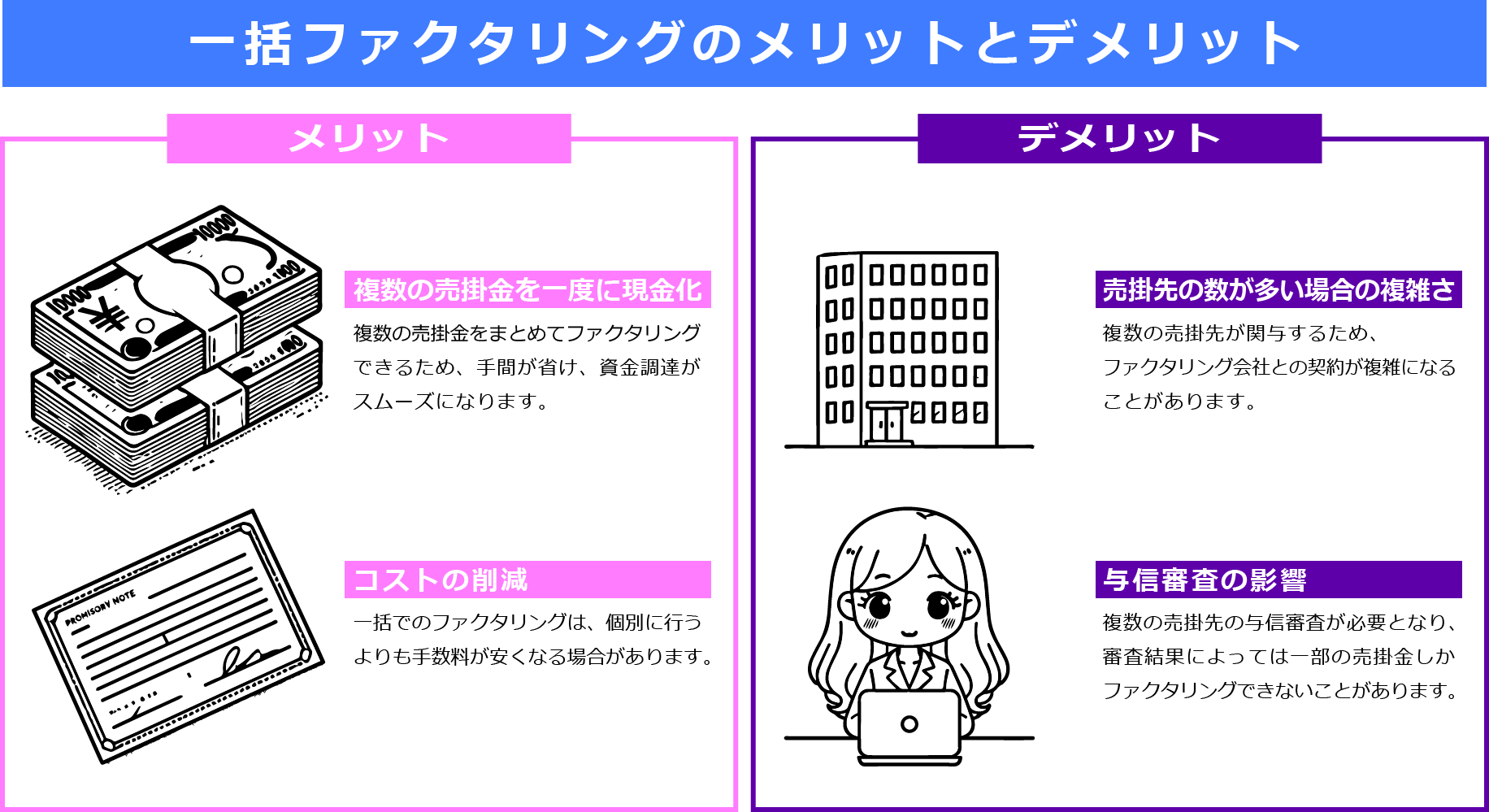

手数料は高くなってしまいますが、一括ファクタリングというものがあります。一括でファクタリングをする事で複数の売掛金を同時に獲得する事も可能です。

ただ、取引金額が大きい場合はともかく、それほど取引の規模が大きくない場合は、売掛金未回収時の悪影響も少ないため、保証料をかけてまで利用するメリットはあまりないでしょう。

また、「保証型」も「買取型」と同様に審査があり、保証をつけたい売掛先の経済的・社会的信用度が低い場合は、ファクタリング業者に断わられることがありますし、保証開始後に取引先の信用力が低下した場合は、保証の廃止を通知されることもあります。

前述した通り、民法改正前は「債権譲渡禁止特約」が存在したため、貸倒損失リスクを回避する手段の1つとして、「保証型」のファクタリングを利用する企業も多かったのですが、法律改正後は数億円規模の超大口取引の貸し倒れリスク回避目的を除くと、「買取型」がメインとなってきているようです。

なお、後ほど解説するファクタリング業者を選ぶ際のポイントや、ファクタリングのメリット・デメリットについては、「買取型」を利用することを前提として話を進めてまいります。

スピードと秘匿性に優れる2社間ファクタリングの仕組み

次に、ファクタリングは契約の方式によって、「2社間ファクタリング」と「3社間ファクタリング」の2種類に大きく分類することができます。

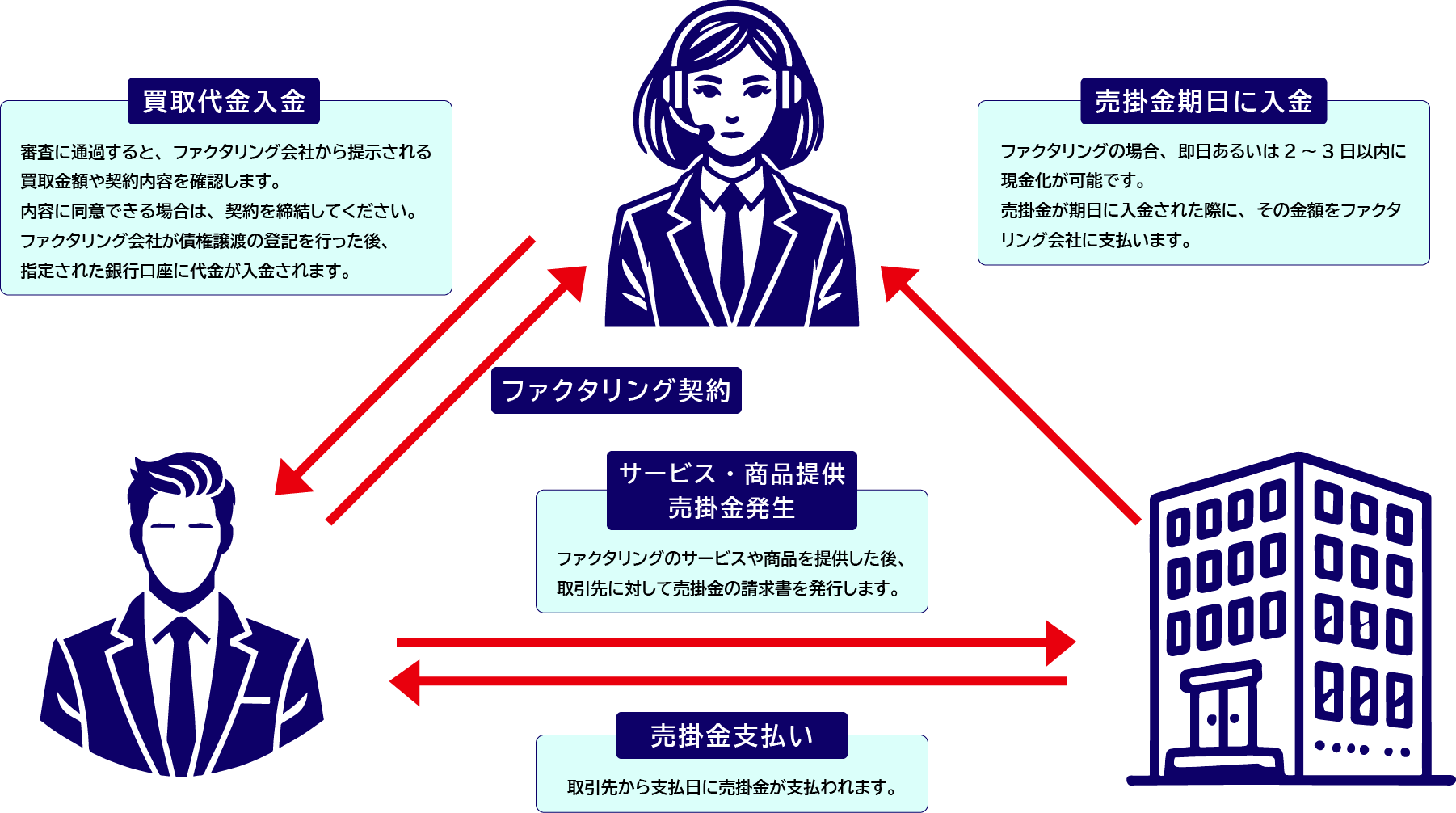

そして、このうち2社間ファクタリングはその名が示す通り、法人や個人事業主などの「資金調達希望者(ファクタリング利用者)」と、「ファクタリング会社(売掛債権買取業者)」の2社でのみ取引・契約を交わすファクタリング方式です。

| 契約の当事者 | 利用者とファクタリング業者のみ |

|---|---|

| 資金の流れ | 買取契約後に売掛金がファクタリング業者から先払いされ、売掛金の決済日後に利用者が受けとった売掛金を、ファクタリング業者へ返金する。 |

| メリット | ・売掛金譲渡の事実が売掛先に知られずに済む ・資金調達がスピーディー ・ほとんどの場合で償還請求権がない |

| デメリット | ・手数料が高い ・審査がやや厳格になる ・違法・悪徳業者が紛れ込んでいる |

ファクタリングの際、譲渡契約を結ぶ売掛金(債権)の債務者は「売掛先」ですが、2社間ファクタリングではこの債務者が譲渡契約に「一切関与しない」ため、売掛先にファクタリングで急ぎの資金調達を行った事実を知られることがありません。

前述した通り、ファクタリング自体は一切法に触れることのない正当な資金調達手段ですが、法人または個人事業主が理由は何であれ、急いで資金を調達行っているという事実は、売掛先に「もしかしたら経営難に陥っているのか?」と、今後の付き合いに悪影響を及ぼすイメージを与えかねません。

そんな中、2社間ファクタリングなら、売掛先に利用の事実を知られることがないまま、債権譲渡による資金調達を進められるため、不要なイメージダウンのリスクを回避できる点が最も大きなメリットです。

また、取引に関わる会社・事業者が単純に少ないため、申し込みや審査に必要な種類の入手・準備が容易だったり、電子契約ツールなどを活用したオンライン完結が可能だったりと、資金調達に至るまでのプロセスが手軽です。

そのため、すべての準備が整っていて審査に問題がない場合、最短なら申込当日中の資金入金・振り込みも可能になっています。

さらに、ファクタリングを使用する場合、債務者によって債権が支払われなかったとしても債権を譲渡した人に償還請求することができる、「償還請求権」がある契約かない契約かは非常に重要ですが、2社間ファクタリングの場合は基本的に、償還請求権がつけられることはないので安心です。

ちなみに、この2社間ファクタリングという契約方式は、「買取型」にも「保証型」にも利用されます。

手数料の節約を狙える3社間ファクタリングの仕組み

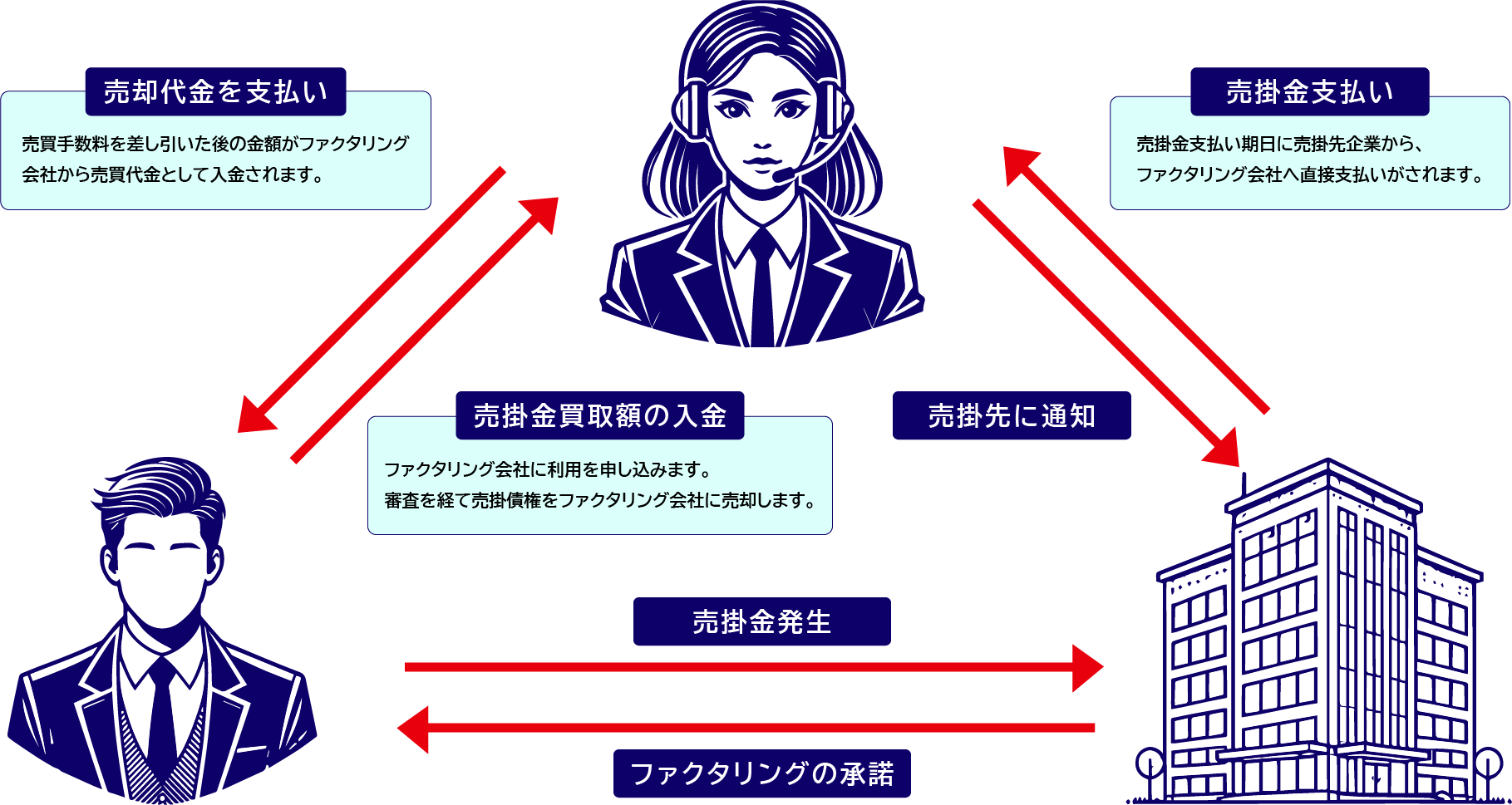

一方、法人や個人事業主などの「資金調達希望者(ファクタリング利用者)」と、「ファクタリング会社(売掛債権買取業者)」に加え、債務者である売掛先もファクタリング契約に関与するのが、3社間ファクタリングです。

| 契約の当事者 | 利用者とファクタリング業者に加え売掛先も介入。 |

|---|---|

| 資金の流れ | 買取契約後に売掛金がファクタリング業者から先払いされ、売掛金の決済日に売掛先から、直接ファクタリング業者に売掛金が入金される。 |

| メリット | ・手数料が2社間より安価なことが多い ・利用時の審査がやや緩やか ・先払いされた資金の返金する必要がない(売掛先が入金するため) |

| デメリット | ・入金までにやや時間・日数がかかる ・売掛先の了解・了承が必要 ・売掛先との関係性が悪化する可能性がある |

近年、資金調達にスピード感やオンライン完結などの手軽さを求める流れから、近年は2社間ファクタリングが人気を集めていますが、売掛先に債権譲渡の通知・了承を得る必要があるものの、売掛金の未回収リスクが軽減される分、2社間ファクタリングより手数料を節約可能です。

さらに、契約に介入するのが2社から3社に増えることで、やや準備する書類等が増えたり、オンライン完結が困難になるなど、手続きがやや複雑になり資金調達までの所要時間がやや長くなるものの、実際に支払い義務が生じる売掛先契約に介入する分、やや審査のハードルが下がると考えられます。

また、2社間ファクタリングを利用した際は、売掛金の決済期日が訪れると売掛先の支払った代金を、ファクタリングを利用した事業者がいったん受け取り、売掛債権を売却したファクタリング会社に入金するという流れになりますが、3社間ファクタリングの場合は売掛先が直接ファクタリング会社に入金することになります。

ファクタリングを選ぶポイントと注意点

続いて、2社間・3社間に関わらず、ファクタリングサービスを利用して資金調達をしようと模索している方に向け、業者選びのポイントと利用時の注意点などについて、一気に紹介しておきましょう。

入金までのスピードと手数料の掛け目

ファクタリングに限らず、資金調達が必要な局面にあるということは、可能な限り早い段階で目的とする額の資金を入手したいはずですから、申し込み開始から入金までのスピードは非常に大事なポイントです。

3社間より手続きが容易な2社間ファクタリングで、しかも来店不要のオンライン完結型の業者を選べば、申込当日中の資金調達も十二分に可能です。

一方、手元に残る金額を左右する「ファクタリング手数料」に関しては、いずれも売掛金の金額や審査結果によるものの、2社間ファクタリングが「10%~20%」あたりが相場なのに対し、3社間ファクタリングの場合は「数%~8%」程度とかなり安く抑えられます。

そのため、資金調達まで若干時間的なゆとりがあり、売掛先の理解が得られそうで後の取引にも悪影響が出そうにないなら、3社間ファクタリングを選んだほうが手元に残る資金が増えますし、とにもかくにも急いで資金が必要だったり、業務の都合上オンラインで手続き・契約を完結したいのであれば、2社間ファクタリングをチョイスするとよいでしょう。

売掛金買取可能額の上限と下限の確認

売掛金の額は納品した商品・サービスなどの「成果物」によって大きく異なり、数万円程度の時もあれば成果物が不動産などであった場合、数千万円・数億円に上るときもあります。

そして同じように、ファクタリング会社にも資金調達能力や、ターゲットとしている業種・業態にそれぞれ違いがあるため、売掛金買取可能金額の上限と下限に差があり、各社ともそれを公式HPなどで公開していることがほとんどです。

例えば、買取可能額を「10万円~1000万円」としているファクタリング業者があるとすれば、当然ながら10万円未満の売掛金と1000万円超の売掛金を買取に出し、資金調達することはできないので、事前に買取可能額を確認して対応する業者を選びましょう。

一方、買取可能額を「制限なし」としているファクタリング業者も多く、そこであれば文字通り、どんな金額の売掛金であっても審査さえ通過すれば、資金化することが可能です。

コンサルティング・財務相談・保険などの付帯サービスの有無

現在ファクタリング業界は、経済産業省が売掛債権を活用した資金フローの健全化に「GOサイン」を出していることも手伝って、多方面から様々な規模の企業が最入試サービス提供を続々とはじめるなど、競争の激しい戦国時代に突入しています。

そのため、各ファクタリングサービスは、前項まで解説してきた「入金スピード」「手数料」「買取可能額」などといった、業者選択時の重要なポイントとなる既存要素に加え、コンサルティングや財務相談、保険などといったサービスを付帯することにより個性を打ち出し、より多くの顧客を得ようとしています。

もちろん、ファクタリングを利用する最大の目的は、効率的かつ賢い資金調達にほかなりませんが、資金調達に成功したら、その使い方や財務体系の見直しなどを進め、より健全で強い体力をつけていくという意味で、このような付帯サービスのあるファクタリング業者を選ぶというのも一つの手です。

「債権譲渡登記」が必要か否か

個人事業主やフリーランス、それに3社間ファクタリングを利用する場合は全く気にする必要もありませんが、法人が2社間ファクタリングを利用する場合、業者によってはファクタリングの条件として「債権譲渡登記」を求めてくる場合があります。

債権譲渡登記とは、債券つまりは売掛金をファクタリング利用者が、資金を用立て先払いするファクタリング業者に譲渡したことを、法務省に法的に登録をしておくことによって、債権の「二重譲渡」を防ぐファクタリング業者側の自己防衛策です。

通常、債権譲渡登記を求める場合は、ファクタリング業者側がすべての手続きを行い費用も負担するため、利用者側に経済的なデメリットは発生しませんが、登記が終了するまで少なくとも数日は要するため、申込当日中の資金調達は難しくなります。

何より、登記した内容は法務省に赴くことでどこの誰にでも開示されるため、取引先などがファクタリング利用の事実を知ってしまう可能性も、ゼロではなくなります。

ですので、取り引き先に絶対にファクタリング利用を知られたくない場合は、「債権譲渡登記を求めてこない2社間ファクタリング業者」を、必ず選びようにしましょう。

悪徳業者や違法業者が紛れている可能性に注意

2社間ファクタリングは、売掛先が債権譲渡契約に全く関与しないため、手軽でスピーディーに資金調達を目指せるのがメリットとなりますが、当事者である利用者を除くとファクタリング業者しか目の届かないところで大金が行き交うため、それをよいことに悪徳業者や違法業者が紛れ込んでいることがあります。

悪徳業者や違法業者の手口は、大きく分けて2パターンあり、1つ目はあくまでもファクタリング業者として売掛金を買取するにはするが、手数料が他社と比べて法外に高かったり、見積もりで提示した金額は正当ながら、いざ入金となると見積りより少ない金額しか入金してこないなどといったものです。

もう一方は、ファクタリング業者にアプローチしてきた利用者の多くが、資金に困っていることを逆手に取って、売掛金の「買取」ではなく「融資」を持ち掛けてくる場合があり、この場合は極めて悪徳業者である可能性が高くなってきます。

また、ファクタリングは「融資」ではなく「売掛債権の買取」であり、融資時より審査が緩いのが大きなメリットでもありますが、売掛先が何らかの理由で売掛金支払い不能状態になった場合、ファクタリング業者は利用者に提供した資金の分損失を被ることになります。

そのため、ファクタリング時も売掛先に対する審査は必ず行われ、審査が全くないファクタリングはこの世に存在しないので、「審査なしで資金調達」などと謳っているファクタリング業者も、悪徳業者である可能性が高いと考えておきましょう。

買取型ファクタリングのメリットは大きく4つ

まだまだ社会的に「安全で確実」だと広く認められたサービスではないものの、ファクタリングという資金調達法を経済産業省が後押しし、サービスを提供する業者が急速に増加している背景には、以下で示す3つの大きなメリットが影響していると考えています。

事務処理&債権管理の合理化

審査が融資より数段柔軟で入金までのスピードも速い

法人・個人に限らず、事業を行っている者がまとまった額の資金を得る方法と言えば、物品やサービスあるいはアイデアなどといった、「価値のあるモノ」を売却する(買取に出す)か、自らの社会的信用を基にお金を借りる(融資を受ける)かの2通りが主な方法となります。

このうち、融資を受けるには「審査」を通過する必要があり、審査の結果「利用者自身」に毎月滞りなく返済していく能力がないと判断された場合、審査に通らず資金調達を果たすことができません。

しかも、「融資」の審査は借り過ぎや貸し過ぎを防ぐ観点から、銀行法や貸金業法などといった法律によって規制されており、貸金業者などの金融機関が自らの意志で基準を不用意に甘くする、ということもできません。

一方、ファクタリングは売掛債権という「価値のあるモノ」を買取することで、資金調達をするサービスですが、宝石や貴金属を買取する際にそれが「本物」で、どのような価値があるか確かめる査定が行われるように、売掛債権の信用度を判断するための「審査」が行われます。

ただ、融資の際の「審査」と異なりかなりハードルが低く、法律によって規制されてもいないため、売掛債権の信用度が高ければ、ほとんどの場合資金調達を果たすことができます。

さらに、ファクタリングは融資に比べ審査が柔軟で結果が迅速に出るうえ、必要書類や手続きも非常に簡素なため、申し込みから資金入金までのスピードが非常に早く、最短なら申込当日中に資金を得ることも可能な点が、まず大きなメリットとなっています。

赤字経営や税金滞納状態でも利用でき信用情報に影響もない

前述した通り、融資の際の審査は利用者自身の財務状況や信用情報を最重視して、その返済能力を判断するため、法人や個人事業主が利用者となるビジネスローンを申し込んだ際、その経営が赤字に転落していたり、法人税などの税金を滞納している状態だった場合、非常に審査を通過するのが難しくなってきます。

同様の理由から、審査の時の判断材料として、法人の代表者や個人事業主の信用情報を閲覧した際、延滞や債務整理などの履歴が残っていた場合、まず間違いなく融資を受けることはかなわないでしょう。

一方、ファクタリングの審査によって重要視されるのは、売掛債権の信用度つまり売掛先に債権を期日に支払う能力があるか否かです。

そのため、売掛先が社会的認知度も高い大企業で、支払い能力と信頼性に一点の曇りも見当たらないような場合、利用者が赤字経営だったり税金滞納状態であっても、代表者の信用情報にキズがあったとしても、ファクタリングであれば審査に合格し、資金調達に成功する可能性はかなりあります。

また、融資の場合は延滞や債務整理はもちろん、短期間に多数の申し込みを行った場合も信用情報に履歴が残りますが、ファクタリングはいくら利用したとしても、もし仮にその審査に落ちたとしても、信用情報機関に履歴が残らないため、後のビジネスに影響が出ることは全くありません。

万が一売掛金回収不能になっても返済義務が生じない(例外有)

ファクタリングを利用して売掛債権を業者に譲渡すると、当然ながらその瞬間から売掛金を受け取る権利は元の持ち主である利用者から、権利を買取したファクタリング業者に移動します。

そして、売掛債権の譲渡契約が正式に締結されたのち、売掛先が急な市場の変化などで経営が傾き倒産の憂き目に遭い、売掛金を支払うことができなったとしても、基本的に利用者に売掛金を代理弁済する義務は発生しません。

なぜなら、ファクタリング申込時には売掛先が何らかの理由で倒産し、売掛債権が回収不能に陥るリスクも加味して審査が行われているため、万が一そのような事態に陥ったとしても、その責任はすべてファクタリング会社にあるからです。

このように、不測の事態で売掛先が倒産し売掛金の回収ができなくなったとしても、利用者が売掛債権支払いの義務を負うことがないファクタリング契約を、「償還請求権なし(ノンリコース)契約」と言い、国内でファクタリングを利用する場合は、ほぼすべてがこの契約を締結します。

ただし、同様のケースが発生した時、利用者に売掛最近を肩代わりする義務が生じる「償還請求権あり(ウィズリコース)契約」も存在し、こちらの契約でファクタリングを行うことも違法には当たらない(※)ので、ファクタリング契約を締結する際は、念のためどちらの契約になっているか最終確認しましょう。

※「償還請求権あり」契約の場合、法律上「売掛債権」を買取しているのではなく、担保にとって資金を貸し付けていると判断されることがあり、そのケースでは業者側が貸金業の登録を受けていれば、違法には当たらない。

事務処理工程や債権管理の合理化によるコスト削減効果が狙える

最後に、すべての利用者に当てはまるメリットだとは言えませんが、売掛債権・売掛先の件数が多く種類や業種も多岐にわたっていて、決済日も売掛金額もまちまちというような事業者の場合、1軒1軒の債権をきちんと事務処理・分類管理し、漏れがないようしっかりと回収するには、それなりの手間と時間、そして人件費などのコストがかかります。

そんな中、資金調達手段としてファクタリングを活用することにより、売掛債権管理のための事務的作業をすべて「アウトソーシング」するような形になるため、人件費や事務費用などのコスト削減を狙えるとともに、余ったマンパワーを他の部署・業務に分配するなど、経営の効率化・合理化を図ることもできます。

買取型ファクタリングの欠点・デメリット

上記のように、ファクタリングには経営基盤が強固だとは言い切れない、中小企業や個人事業主・フリーランスなどにとって、心強い存在となりえるだけのメリットが行くとかあります。

ただ、以下で示している通り、欠点やデメリットと言える点もいくつか存在するので、双方を見比べたうえで、現在の状況に最も合った最適の資金調達法を選択しましょう。

手数料が高く分割支払いも基本的にできない

融資より審査のハードルが低く、手続きが簡素な分入金スピードも速い点がファクタリングの大きなメリットだとお伝えしましたが、融資を受けた際に元金に加えて支払っていく必要がある「金利」に相当する「ファクタリング手数料」を見てみると、正直「かなり高い」と言わざるを得ません。

例えば、決済日が「1ヶ月後」である100万円を2社間ファクタリング業者へ買取に出し、審査後に提示された手数料が「10%」だとすると、わずか1ヶ月先払いしてもらったことで、10万円も実入りが減ったことになります。

一方、融資を受けた際の金利は基本的に「年利計算」で、ビジネスローンの場合はかなりの低金利で融資してくれる金融機関も多いですし、仮にファクタリングと同じ「10%」の掛け目だったとしても、12ヶ月以内に返済するめどがついている場合は、融資を受け資金調達した時のほうが、損失が少なくて済みます。

つまり、必要とする資金の金額や、仮に融資を受けた場合の返済計画などに合わせ、ファクタリングにすべきなのか融資にすべきなのか、後の持病計画とともに慎重に検討するべきですし、少しでも手数料が安いファクタリング会社を利用すべく、最低でも3社程度は相見積もりを実施すべきだと考えています。

債権譲渡登記を求められることがある

ファクタリングを選ぶポイントを紹介する所で軽く説明しましたが、法人が2社間ファクタリングを利用した際、売掛債権を譲渡したことを示す「債権譲渡登記」を求められることがあります。

「債権譲渡登記」を求められてしまうと、申込当日中のスピード資金調達が難しくなったり、秘匿性の高さを見込んで2社間ファクタリングを選択したのに、登記の照会によってファクタリング利用したことが、取り引き先に知られてイメージが低下してしまう、というリスクが発生しかね胃デメリットがあります。

ただ、決してデメリットばかりというではなく、「債権譲渡登記」をしたことによって、ファクタリング会社にとって大きな「二重譲渡」が発生するリスクが低下するため、ファクタリング申込時の審査通過率が若干上がったり、手数料が引き下げられる可能性もあります。

3社間ファクタリングの場合は売掛先の了承が必要(利用を知られる)

2社間ファクタリングは、利用者とファクタリング会社だけの間で契約が締結されるため、極端な話をしてしまうと売掛先の意志がどうであれ、債券の売買・譲渡契約はつつがなく終了し、資金調達という目的も果たされます。

しかし、法人・個人に関わらず、3社間ファクタリングを利用したい場合は、買取してもらいたい売掛債権の売掛先(債務者)に対し、債権をファクタリング会社へ譲渡する旨を伝達したうえで、その了承を得る必要があり、売掛先の理解を得られず万が一債権譲渡に了承を得られない場合、売掛金を買い取ってもらえず資金調達できません。

正直なところ、ファクタリングによって債権者がファクタリング会社に変わったとしても、売掛先が支払うべき売掛金の額や決済期限が変わるわけではないので、債権譲渡を了承しない売掛先は少ないと思われがちです。

ただ、ファクタリングというサービスが今よりもっと知名度が低いころには、見ず知らずの相手に自社の債務が譲渡されトラブルに発展したり、万が一反社会勢力の手にわたって不当な取り立てを受けるリスクを考慮して、債権譲渡を了承しないケースも少なくはなかったようです。

また、近年ではファクタリングの知名度上昇と、経済産業省が奨励をしている動きなどにより、頭ごなしにファクタリングを毛嫌いする企業は減りましたが、それでも取引先がファクタリングを利用し債権を譲渡することを知ると、マイナスイメージを持つ企業がないとは言い切れません。

いずれにしても、欧米のようにファクタリングが中小企業や個人事業主における、安全かつ確実性の高い資金調達法であり、売掛先に悪影響を及ぼすことはないことが浸透すれば、軽減されていくデメリットだと言えます。

しかし、取り引き先との信頼関係がビジネスの成否に大きくかかわる、日本ならではの商習慣を考えると、取引先の印象を悪くしないよう細心の注意を払うのであれば、多少手数料は高くとも、秘匿性の高い2社間ファクタリングを選ぶべきでしょう。

ファクタリングとは?に関するよくある質問・Q&A集

最後に、「ファクタリングとは何か?」に関してよく見られる質問と、その回答例をいくつか挙げておきますので、本文中の解説で疑問が生じたという方は、是非参考にしてみてください。

- 地方にて事業を営んでおり近場にファクタリング業者が見当たらないのですが、来店できないとファクタリングは利用できないのでしょうか?

- 申し込みや審査はもちろん、契約・振り込みに至るまですべての手続きを、完全オンラインにて完結できるファクタリング業者なら、店舗が遠く来店での対面契約が難しくともファクタリングの利用で資金調達可能です。

- 同じ売掛先で全く同じ内容・金額の売掛金なら、どこのファクタリング会社に出しても買取金額はたいして変わらないでしょうか?

- いいえ。まず、ファクタリング会社によって公表している手数料の範囲が違いますから、売掛先や内容が同じ売掛金を買取に出しても、入金される金額は異なります。さらに、ファクタリング業者によって得意としている分野・業種が異なり、公表されている手数料の範囲は同程度でも、審査の結果提示される買取額は、業者によってかなり変わってきます。売掛金の額が大きい場合、少しの手数料の差でも手元に残る額は大きく変わってくるので、ファクタリング業者を決める際、もし時間が許すのであれば複数の業者に査定を依頼し買取額を比較したほうが良い、と考えています。